Когда представление корректировок по НДФЛ — это обязанность, а когда — право? Нужно ли подавать уточненки при перерасчете отпускных, а также тогда, когда ошибки не влияют на сумму налога? В чем выгода добровольных уточненок? И что делать, если ошибку надо исправить в справке?

Содержание

- Когда нужно представить уточненку по 6-НДФЛ

- Когда уточнение можно не представлять

- Зачем корректировать 6-НДФЛ добровольно

-

Что включать в уточненку

по 6-НДФЛ и как ее заполнить - Как исправить ошибку в Приложении 1 к 6-НДФЛ

Любая ошибка в 6-НДФЛ рассматривается налоговиками как недостоверные сведения. В том числе, когда в Приложении 1 обнаружены неточности и искажения следующей информации:

- персональных данных физлиц (в фамилии, имени, отчестве, ИНН, дате рождения, серии и номере паспорта);

- кодах доходов и вычетов;

- данных об уведомлении (код, номер, дата выдачи);

- суммовых показателях.

За каждый документ, который содержит недостоверные сведения, налоговый агент может быть оштрафован на 500 рублей (п. 1 ст. 126.1 НК РФ; письмо ФНС от 09.08.2016 № ГД-4-11/14515). Если недостоверные сведения приведут к занижению суммы НДФЛ, подлежащей уплате в бюджет, компания также будет привлечена к ответственности по ст. 123 НК РФ.

Напомним, ошибки в 6-НДФЛ выявляются в ходе камеральных или выездных проверок либо вне их рамок (ст. 88 и 101 НК РФ). Срок камеральной проверки — три месяца с даты представления расчета.

Налоговый агент обязан подать уточненный расчет 6-НДФЛ, если не включил в первичный какие-то сведения или допустил в нем ошибки.

Уточненная 6-НДФЛ представляется по форме, действовавшей в период, за который вносятся исправления (п. 5 ст. 81 НК РФ). Если уточняются сведения за отчетные периоды с 2021 года, то расчет представляется по форме, утвержденной Приказом ФНС России от 15.10.2020 N ЕД-7-11/753@.

В отличие от других налоговых деклараций, уточненный расчет представляется не только при занижении подлежащих уплате в бюджет сумм НДФЛ, но и при их завышении (письма ФНС от 01.11.2017 № ГД-4-11/22216@, от 21.07.2017 № БС-4-11/14329@, вопрос № 7).

Помимо арифметических и технических ошибок, которые могут возникнуть в расчете, сведения о доходах и налогах требуют корректировки, например, в следующих ситуациях:

- если в расчете за I квартал не отражена зарплата, начисленная за март, но выплаченная после того, как был представлен расчет (письмо ФНС РФ от 25.11. 2021 № БС-4-11/16428@);

- если НДФЛ, который удержан с зарплаты за декабрь 2021 года, выплаченной в январе 2022 года, не попал в строку 160 раздела 2 и в раздел 1 расчета за I квартал 2022 года (письмо ФНС от 11.02. 2022 № БС-3-11/1230@);

- в случае перерасчета дохода за предыдущие периоды (от 21.07.2017 № БС-4-11/14329@, вопрос № 8, от 27.01.2017 № БС-4-11/1373@, п. 2).

Если ошибки в расчете не влияют на сумму НДФЛ, подача уточненных расчетов до того, как ошибку обнаружат налоговики, обычно позволяет избежать штрафа за представление недостоверных сведений.

Налоговики разрешают не представлять уточненный расчет, например, в следующих ситуациях.

Налоговый статус физлица изменился с нерезидента на резидента или наоборот в IV квартале. Перерасчет НДФЛ в этом случае будет отражен в расчете по форме 6-НДФЛ за год. Представлять уточненные расчеты за I квартал, полугодие, 9 месяцев не требуется.

Работник поздно подал документы по вычету. Если работник утратил право на стандартный вычет или получил право на имущественный вычет с начала года, а документы представил только в середине года, то перерасчет НДФЛ следует отразить в расчете за тот период, в котором работник принес подтверждающие документы. Подавать уточненку за предыдущие отчетные периоды не нужно (письмо ФНС РФ от 12.04.2017 № БС-4-11/6925, письмо УФНС РФ по г. Москве от 03.07.2017 № 13-11/099595).

НДФЛ с зарплаты за декабрь отражен в расчете за 1 квартал следующего года. Например, если удержанный налог с заработной платы за декабрь 2020 года, выданной 31.12.2020, отражен в разделе 1 расчета за 1 квартал 2021 года, так как срок перечисления пришелся на январь 2021. Поскольку в этой ситуации не возникло ни завышения, ни занижения НДФЛ, подлежащего уплате в бюджет, представлять уточненный расчет ни за 1 квартал 2021 ни за 2020 год не требуется (письмо ФНС РФ от 12.04. 2021 № БС-4-11/4935@).

Запомнить!

Если по итогам года обнаружена ошибка в разделе 2 расчета за I квартал, нужно представить уточненку за I квартал, за полугодие и за 9 месяцев, поскольку раздел 2 составляется нарастающим итогом (п. 4.1 Порядка заполнения).

Если же ошибка была допущена на титульном листе или в разделе 1 расчета за I квартал, то уточнять расчёты за полугодие и за 9 месяцев не нужно, поскольку раздел 1 формируется поквартально.

Если ошибки не связаны с суммами НДФЛ, то представлять уточненный расчет до того, как от инспекции получено соответствующее требование, — это право, а не обязанность. Воспользоваться этим правом стоит, потому что в такой ситуации добровольная уточненка исключает штраф за представление недостоверных сведений в расчете (п. 2 ст. 126.1 НК РФ, письмо ФНС России от 09.08.2016 № ГД-4-11/14515).

Несколько сложнее обстоит дело с освобождением от штрафа по ст. 123 НК РФ — за несвоевременное перечисление НДФЛ в бюджет. Эта ошибка проявляется в 6-НДФЛ при неверном заполнении строки 021 раздела 1. Если такое нарушение найдет ИФНС, организацию ждет сразу два штрафа: по ст. 123 и по ст. 126.1 НК РФ. Самостоятельное обнаружение ошибки и представление уточняющего расчета, как уже отмечалось, спасает от штрафа по ст. 126.1 НК РФ. А что же со вторым штрафом?

Положения п. 4 и 6 ст. 81 НК РФ содержат правило, позволяющее избежать штрафа по ст. 123 НК РФ. Но для этого перед тем, как представить уточненный расчет, нужно заплатить налог и пени. А значит, если обнаружены ошибки в заполнении строки 021 расчета, не затронувшие сумму НДФЛ, прежде чем подавать корректировку, надо проверить, перечислен ли уже налог и соответствующие пени. И если нет, то сначала рассчитаться с бюджетом, а потом уже сдавать новый 6-НДФЛ. Если же налог и пени были уплачены задолго до корректировки, не лишним будет подготовить сопроводительное письмо с указанием на эти факты и приложением копий платежных документов.

Право на освобождение от штрафа за несвоевременное перечисление НДФЛ имеют и те организации, которые ошибок в 6-НДФЛ не допустили. Для этого достаточно уплатить НДФЛ и пени до того, как ошибку найдёт ФНС. Такой вывод сделан КС РФ (Постановление от 06.02.2018 № 6-П).

Отчетность по НДФЛ в 2023 году: памятка от налоговиков

Читать памятку

Как говорится в п. 6 ст. 81 НК РФ, уточненный 6-НДФЛ должен содержать данные только по тем налогоплательщикам, в отношении которых обнаружены факты неотражения или неполноты отражения сведений, а также ошибки, приводящие к занижению суммы налога. Но, как мы помним, агенты обязаны подавать уточненки по 6-НДФЛ и в ситуации, когда сумма налога завышена. А добровольная корректировка и вовсе может быть не связана с суммами НДФЛ. Как формировать уточненки в таких случаях?

Порядок заполнения расчета не содержит положений, которые конкретизируют порядок заполнения корректировки по 6-НДФЛ. Получается, что формально у налогового агента, допустившего такие ошибки, нет права представить в составе уточненки данные только по тем налогоплательщикам, в отношении которых допущены ошибки. Нужно представлять расчёт целиком. С другой стороны, тут можно применить положения п. 7 ст. 3 НК РФ о том, что любые неустранимые неясности налогового законодательства должны толковаться в пользу налогового агента. Это значит, что организации вправе руководствоваться порядком представления уточненного расчета, установленным п. 6 ст. 81 НК РФ, как единственным четко описанным в законодательстве.

Соответственно, уточненный расчёт, содержащий исправленные данные в отношении тех налогоплательщиков, по которым обнаружены неточности, нельзя признать составленным неверно. Но тут нужно учитывать один важный нюанс: данные должны заполняться полностью, то есть отражаться и в разделе 2, и в соответствующих блоках раздела 1. Ведь п. 6 ст. 81 НК РФ не говорит о том, что в уточненном расчете представляется только та информация, которая была неверно указана в первоначальном. При этом в строке «Номер корректировки» титульного листа проставляется значение отличное от нуля, то есть «1—», «2—» и т.д.

Чтобы уточнить недостоверные сведения в справке о доходах и суммах налога физлица (приложение 1), нужно в состав корректирующего годового расчета включить корректирующие или аннулирующие справки только в отношении физических лиц, данные которых уточняются (письмо ФНС от 30.11.2021 № БС-4-11/16703@).

Как исправить ошибки в КПП или ОКТМО в 6-НДФЛ

Если ошибка допущена в КПП или ОКТМО, нужно представить два расчёта: уточненный и первичный.

В уточненном расчете указываются:

- номер корректировки «1—»;

- КПП и ОКТМО, которые были указаны в первоначальном расчете, то есть ошибочные значения;

- нулевые показатели во всех разделах расчёта (плюс аннулирующие справки, если расчет годовой).

В первичном расчете необходимо проставить:

- номер корректировки «0—»;

- правильные значения КПП и ОКТМО;

- показатели из первоначального расчёта (плюс приложение 1, если расчёт за год).

Даже если первичный расчет с правильными КПП и ОКТМО будет представлен позже установленного срока, налоговые органы не будут привлекать организацию к ответственности на основании п. 1.2 ст. 126 НК РФ (письма ФНС от 12.08.2016 № ГД-4-11/14772, от 01.11.2017 № ГД-4-11/22216@).

Как исправить 6-НДФЛ при перерасчете отпускных

Уточненный расчет должен быть представлен, если при перерасчете отпускных их сумма уменьшается.

В разделе 2 уточненного расчета за период, в котором отпускные были начислены, отражаются итоговые суммы с учетом уменьшенной суммы отпускных (строки 110, 112, 140). При этом сумма удержанного НДФЛ не корректируется (строка 160 не исправляется), что дает основание для зачета или возврата излишне удержанного налога.

Если отпускные доплачиваются, уточненка не подается. В разделе 2 расчета того отчетного периода, в котором произведена доплата, отражаются итоговые суммы с учетом доплаты отпускных и доудержанного при этом НДФЛ (письмо УФНС по г. Москве от 12.03.2018 № 20-15/049940).

Как заполнить 6-НДФЛ при перерасчете НДФЛ с материальной выгоды

Согласно п. 90 статьи 217 НК РФ (ред. от 26.03.2022 № 67-ФЗ), доходы в виде материальной выгоды, полученные в 2021–2023 годах, освобождены от НДФЛ. Излишне удержанные в 2021 году из таких доходов суммы налога подлежат возврату по письменному заявлению налогоплательщика в соответствии с п. 1 ст. 231 НК РФ.

Если в расчетах 6-НДФЛ за 2021 год были отражены суммы доходов, полученных сотрудниками в виде материальной выгоды, и НДФЛ с этих сумм, то нужно подать корректировку 6-НДФЛ за первый квартал, полугодие, девять месяцев 2021 года и за 2021 год (письмо ФНС РФ от 28.03.2022 N БС-4-11/3695@).

Корректировке подлежат строки 110 и 140 раздела 2 по ставке 35 %. А в годовой уточненный расчет нужно включить корректирующие или аннулирующие (если других доходов не было) справки о доходах и суммах налога физических лиц (приложение № 1) в отношении только тех работников, данные которых уточняются (письмо ФНС РФ от 06.04.2022 года № БС-4-11/4160@). В справках корректировке подлежат доходы в виде материальной выгоды по кодам доходов 2610, 2630, 2640 и 2641.

Начиная с налогового периода 2021 год вместо формы 2-НДФЛ представляется «Справка о доходах и суммах налога физического лица», которая является Приложением 1 к расчету 6-НДФЛ. Чтобы уточнить недостоверные сведения в Приложении 1 ранее представленного расчета за год, в состав корректирующего расчета надо включить корректирующую или аннулирующую справку.

В заголовке уточненной справки указывается (п.п. 5.2, 5.3 Порядка заполнения):

- в поле «Номер справки» — номер ранее представленной первичной справки;

- в поле «Номер корректировки сведений»:

- при представлении корректирующей справки, взамен ранее представленной указывается соответствующий номер корректировки (например, «01», «02» и так далее);

- при подаче аннулирующей справки, взамен ранее представленной проставляются цифры «99».

Уточнять необходимо только ту справку, в которой была допущена ошибка, направлять весь комплект справок за год не нужно.

Корректирующая справка

При подаче корректирующей справки ошибочные сведения заменяются в базе ФНС на верные. При этом заполняются все разделы справки и Приложение к ней (Сведения о доходах и соответствующих вычетах по месяцам налогового периода), а не только те поля, в которых были допущены ошибки.

Количество корректировок справки практически не ограничено. Номер корректировки может принимать значения от «01» до «98».

Аннулирующая справка

Аннулирующая справка полностью отменяет первоначальную и представляется, если первичная справка была подана ошибочно, например, по месту нахождения головной организации, в то время как зарплата работнику выплачивалась в обособленном подразделении, с которым у него заключен трудовой договор.

В аннулирующей справке необходимо заполнить только заголовок и раздел 1. Разделы 2, 3, 4 и Приложение к справке заполнять не нужно. Аннулирующая справка может быть представлена только один раз и только с номером корректировки «99».

Как исправить ошибки в 6-НДФЛ, чтобы избежать штрафов и проверок налоговых органов? Этот вопрос интересует бухгалтеров в связи с подготовкой расчета по форме 6-НДФЛ. Ошибки могут быть обнаружены в отчете за любой квартал, поскольку разъяснения налоговиков по заполнению расчета поступают довольно часто.

Штрафы за некорректные данные в расчете: как избежать

Начнем с того, что если налоговый агент предоставил расчет с некорректными данными, то, согласно ст. 126.1 НК РФ, на него налагается штраф 500 руб. за 1 документ. Однако если агент успел подать исправленный документ раньше, чем ошибка была обнаружена налоговиками, наказание применено не будет. В связи с этим целесообразно подать уточненный расчет, чтобы избежать не только штрафа, но и вопросов проверяющих.

Напомним, что при подаче уточненного расчета в графе «Номер корректировки» указывается 001, если это первый уточняющий расчет, 002 — если второй и т. д. Форма должна быть заполнена полностью, ошибочная информация заменяется на правильную. Разберем основные проблемы заполнения расчета, которые могут повлечь корректировки и подачу уточненки.

Форма 6-НДФЛ обновлена с 2021 года. Как корректно внести данные в новый бланк? Оформите пробный бесплатный доступ к КонсультантПлюс и получите пошаговый алгоритм внесения данных в формуляр. А если вам нужен образец 6-НДФЛ за 2022 год, переходите по этой ссылке.

Какие могут быть ошибки в 6-НДФЛ?

Ошибка в реквизитах

Во-первых, ошибка может быть в заполнении реквизитов на титульном листе. Например, некорректный ИНН или название организации. В этом случае меняем реквизиты, остальные данные заполняем так же, как в первый раз.

Не выделены строки 110–190 для каждой ставки налога

При заполнении раздела 2 может быть не учтено, что для каждой ставки налога строки 110–190 заполняются отдельно. В уточненном расчете добавляем строки 110–190 для каждой ставки.

Ошибки в отражении зарплаты, выплачиваемой в следующем отчетном периоде

Данные по строкам 140 и 170 не должны быть равны. Если организация выплачивает зарплату в следующем месяце, то НДФЛ удержит тоже в следующем, но начислит в текущем. Например, если зарплата на июнь 10 000 руб. выплачивается 5 июля, тогда в расчете за полугодие будут следующие данные:

|

Номер строки |

Значение |

|

110 (112) |

10 000 |

|

140 |

1 300 |

|

170 |

0 |

|

Раздел 1 расчета за полугодие по июньской зарплате не заполняется. В раздел 1 расчета за 9 месяцев попадут данные: |

|

|

021 |

06.07.2022 |

|

022 |

1300 |

Такой же подход применим и к зарплате за декабрь предыдущего года. Она не попадает в раздел 2 как начисленная, зато будет отражена в разделе 1 как выплаченная.

Ошибка в количестве физлиц

Исправлению также подлежит некорректное количество физлиц по строке 120. Один и тот же сотрудник не может учитываться дважды, даже если он был уволен и опять принят в штат.

Ошибка в заполнении строк 021–022

НДФЛ должен быть перечислен не позднее следующего дня после фактической выплаты зарплаты (строка 021). В строке 021 должна быть указана дата согласно требованиям НК РФ, а не дата, когда налоговый агент сделал перевод в бюджет. Данные по этой графе сверяются налоговиками с их информацией по поступлению оплаты в бюджет. И если деньги поступили позже, чем следующий день после выплаты зарплаты, налоговому агенту поступит вопрос от ФНС. Например, зарплата была выплачена 7 июня, а налог перечислен 13 июня. В строке 021 — 8 июня.

Годовой расчет 6-НДФЛ сдают по новой форме в редакции приказа ФНС России от 28.09.2021 № ЕД-7-11/845@. Подробнее об этом читайте в нашей статье.

Как заполнить уточненку, узнайте из этой статьи.

Кроме того, всю актуальную информацию и новости по заполнению расчета ищите в разделе нашего сайта «Расчет 6-НДФЛ».

Итоги

Чтобы избежать ответственности за нарушения, сделанные при составлении отчета, необходимо подать уточненную форму до того, как налоговый орган проверит изначальный документ. Необходимо учитывать все поступающие разъяснения налоговиков, отследить которые можно в новостях нашего сайта.

Всем здравствуйте!!! Подскажите пожалуйста, как верно поступить?

В 2021 году был принят организацию многодетный сотрудник. Справку 2-НДФЛ с предыдущего места работы предоставил. Бухгалтер справку не разнесла в ЗУП. В итоге в апреле 2021 г предоставили лишние вычеты на детей (предел суммы 350 000). Обнаружили ошибку в феврале 2022 г. 6-ть НДФЛ не сдали. Сотрудник работает в данной организации, удержать НДФЛ возможно.

Можно ли исправить ошибку в текущем году? Как отразить ошибку в 6-ть НДФЛ? Или нужно исправить в апреле 21 г, доплатить ндфл и пени, откорректировать 6-ть НДФЛ?

Спасибо за ответы.

Здравствуйте!

Превышение лимита 350000 руб. состоялось в 4 квартале 2021 года или ранее? Если ранее, что нужно подать уточненные 6-НДФЛ с правильно исчисленным НДФЛ, так как ошибка повлекла занижение суммы налога, подлежащего уплате в бюджет.

Статья 81 НК:

Цитата:6. При обнаружении налоговым агентом в поданном им в налоговый орган расчете факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению или завышению суммы налога, подлежащей перечислению, налоговый агент обязан внести необходимые изменения и представить в налоговый орган уточненный расчет в порядке, установленном настоящей статьей.

В противном случае возможен штраф по статье 126.1 НК за недостоверные сведения в отчетности.

Цитата (Катерина Кр 82):Можно ли исправить ошибку в текущем году?

Нужно. При ближайшей выплате дохода удержите НДФЛ и перечислите его в бюджет. А также рассчитайте пени. Если успеете это сделать до подачи 6-НДФЛ, то будет хорошо. Приложение 1 заполнится красиво. Успеваете?

Штрафа по статье 123 НК можно избежать:

Цитата:1. Неправомерное неудержание и (или) неперечисление (неполное удержание и (или) перечисление) в установленный настоящим Кодексом срок сумм налога, подлежащего удержанию и перечислению налоговым агентом,

влечет взыскание штрафа в размере 20 процентов от суммы, подлежащей удержанию и (или) перечислению

2. Налоговый агент освобождается от ответственности, предусмотренной настоящей статьей, при одновременном выполнении следующих условий:

налоговый расчет (расчет по налогу) представлен в налоговый орган в установленный срок;

в налоговом расчете (расчете по налогу) отсутствуют факты неотражения или неполноты отражения сведений и (или) ошибки, приводящие к занижению суммы налога, подлежащей перечислению в бюджетную систему Российской Федерации;

налоговым агентом самостоятельно перечислены в бюджетную систему Российской Федерации сумма налога, не перечисленная в установленный срок, и соответствующие пени до момента, когда ему стало известно об обнаружении налоговым органом факта несвоевременного перечисления суммы налога или о назначении выездной налоговой проверки по такому налогу за соответствующий налоговый период.

Спасибо большое. Превышение было в апреле 21 года, выходит мне нужно пересчитать апрель 21 года, оплатить пени и налог, подать корректировку за полугодие, сдать год. Налог удержать в текущем периоде. Перезаполнить отражение в рег учёте, распечатать регистры))

Цитата (Катерина Кр 82):Превышение было в апреле 21 года, выходит мне нужно пересчитать апрель 21 года,

Пересчитать апрель-декабрь и сдать уточненные 6-НДФЛ за полугодие и 9 месяцев.

Цитата (Катерина Кр 82):оплатить пени и налог, … Налог удержать в текущем периоде.

Сначала удержать НДФЛ, уплатить его в бюджет, и уплатить пени.

Перечислять в бюджет НДФЛ до удержания его из доходов налогоплательщика крайне нежелательно, возможны споры с ФНС.

Дата публикации: 01.10.2018 16:02

6-НДФЛ

Раздел 1 расчета по форме 6-НДФЛ заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

В разделе 2 расчета по форме 6-НДФЛ за соответствующий период отражаются те операции, которые произведены за последние три месяца этого периода.

Строка 030 «Сумма налоговых вычетов» заполняется согласно значениям кодов видов вычетов налогоплательщика, утвержденных приказом ФНС России от 10.09.2015 N ММВ-7-11/387@ «Об утверждении кодов видов доходов и вычетов».

Согласно пункту 3.3 раздела 1 «Обобщенные показатели» Порядка заполнения расчета по форме 6-НДФЛ, утвержденного приказом ФНС России от 14.10.2015 N ММВ-7-11/450@, общая сумма налога, возвращенная налоговым агентом налогоплательщикам в соответствии со статьей 231 НК РФа, нарастающим итогом с начала налогового периода отражается по строке 090.

В строке 140 расчета по форме 6-НДФЛ указывается обобщенная сумма удержанного налога в указанную в строке 110 дату (пункт 4.2 Порядка заполнения расчета по форме 6-НДФЛ, утвержденного приказом ФНС России от 14.10.2015 N ММВ-7-11/450@).

Учитывая ситуации, приведенные в письме ООО, заполнение расчета по форме 6-НДФЛ осуществляется следующим образом.

По ситуации N 1 — ошибочное предоставление сотруднику стандартного налогового вычета

По ситуации N 1 — ошибочное предоставление сотруднику стандартного налогового вычета

Поскольку организация (налоговый агент) производит перерасчет исчисленной суммы налога на доходы физических лиц в связи с ошибочным предоставлением сотруднику стандартного налогового вычета в одном периоде представления расчета по форме 6-НДФЛ (первый квартал 2018 года), то в разделе 1 расчета по форме 6-НДФЛ за первый квартал 2018 года отражаются итоговые суммы с учетом произведенного перерасчета.

При этом в разделе 2 расчета по форме 6-НДФЛ за первый квартал 2018 года указывается:

по строке 110 — 05.02.2018;

по строке 120 — 06.02.2018;

по строке 130 — 1 000;

по строке 140 — 130.

По ситуации N 2 — возврат НДФЛ по уведомлению на имущественный вычет

По ситуации N 2 — возврат НДФЛ по уведомлению на имущественный вычет

В случае если сотруднику в апреле 2018 года организацией произведен возврат суммы налога на доходы физических лиц, удержанного с начала 2018 года, на основании уведомления о подтверждении права на имущественный налоговый вычет, то данная операция подлежит отражению по строкам 030 и 090 раздела 1 расчета по форме 6-НДФЛ за полугодие 2018 года. При этом значение строки 070 не уменьшается на сумму налога на доходы физических лиц, подлежащую возврату на основании уведомления о подтверждении права на имущественный налоговый вычет.

Операции по выплате оплаты труда отражаются в разделе 2 расчета по форме 6-НДФЛ за полугодие 2018 года следующим образом:

по строке 110 — 05.04.2018;

по строке 120 — 06.04.2018;

по строке 130 — 10 000;

по строке 140 — 1 300.

По строке 100 указывается 30.04.2018 (оплаты труда за апрель 2018 г., фактически выплачена 07.05.2018);

по строке 120 — 08.05.2018;

по строке 130 — 10 000;

по строке 140 — 1 300.

Представление уточненного расчета по форме 6-НДФЛ за первый квартал 2018 года в указанной ситуации не требуется.

ПИСЬМО ФНС от 17 сентября 2018 г. N БС-4-11/18095

Дважды применен вычет по налогу на доходы физических лиц при выплате зарплаты за один месяц — ошибка или нет

Расчет и удержание НДФЛ из начисленной заработной платы в 2023 году в программе 1С:Бухгалтерия предприятия 3.0.

В 2023 году изменился порядок налогообложения НДФЛ, что отразилось в программе 1С:Бухгалтерия предприятия, редакция 3.0. Для корректной работы программы необходимо установить актуальные обновления.

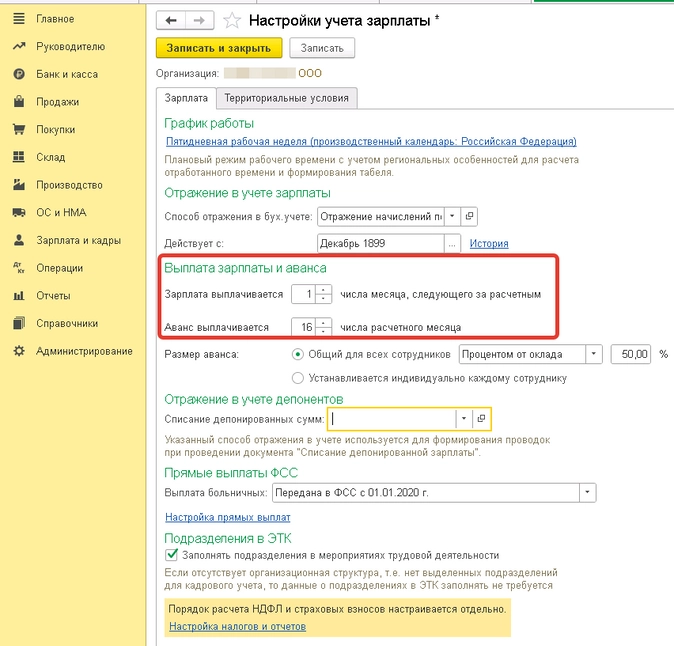

По действующему законодательству заработная плата должна выплачиваться не реже двух раз в месяц, например 16 числа текущего месяца – за первую половину месяца, 1 числа следующего месяца – за вторую половину. Это должно быть отражено в учетной политике организации:

Меню Зарплата и кадры – Настройки зарплаты – Порядок учета зарплаты – Настройки учета зарплаты

Перед выплатой аванса необходимо сформировать документ «Начисление заработной платы» с типом «Аванс». В нем обязательно корректно отразить дату выплаты аванса.

В конце месяца, перед расчетом заработной платы необходимо проверить корректность и полноту проведения документов по выплате заработной платы и авансов в текущем месяце, документов кадрового учета – прием, увольнение сотрудников, начисление отпусков и больничных и т.д., в том числе «административных» отпусков без сохранения заработной платы.

Иными словами, в базе данных организации должно быть отражено верное количество отработанных сотрудниками рабочих дней (часов).

Начисление заработной платы отражается одноименным документом с типом «Окончательный расчет».

Предположим, на 1 января 2023 года у компании нет долгов по зарплате перед сотрудниками (зарплата за декабрь выплачена в декабре).

Рассмотрим два варианта удержания НДФЛ, в зависимости от даты выплаты заработной платы сотруднику.

Вариант 1. Окончательный расчет по заработной плате – в следующем месяце

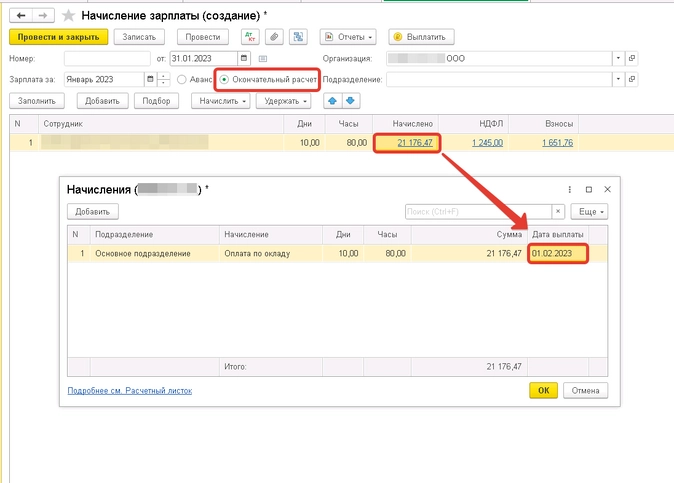

В нашем примере заработная плата за вторую половину января выплачивается 1 февраля.

При выплате аванса в январе уже был применен вычет по НДФЛ (за ребенка по коду 126,127,128), т.к. это была первая выплата дохода сотруднику в расчетном месяце.

При выплате заработной платы за январь, 01.02.2023 программа снова применила вычет по НДФЛ, т.к. расчетный месяц – февраль – исходя из даты выплаты заработной платы.

Поэтому так важно проверить правильность отражения этой даты в документе начисления. По умолчанию программа подставит дату выплаты из учетной политики.

Таким образом, двукратное применение вычета при расчете заработной платы в нашем примере не является ошибкой, т.к. по новым нормам законодательства с 1 января 2023 года дата фактического получения дохода в денежной форме в виде оплаты труда определяется как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц (п.п.1.п.1 ст. 223 НК).

В справке 2-НДФЛ заработная плата за январь в таком случае будет отражена по двум строкам – январь и февраль. Вычет будет применен дважды.

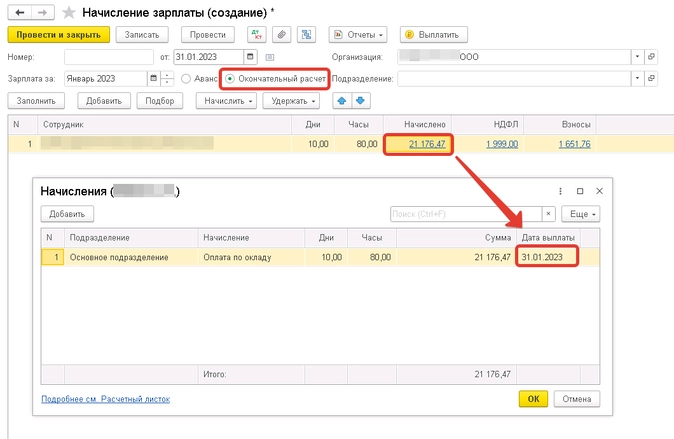

Вариант 2. Окончательный расчет по заработной плате – в последний день месяца

В нашем примере заработная плата за вторую половину января выплачивается 31 января.

При выплате аванса в январе уже был применен вычет по НДФЛ (за ребенка по коду 126,127,128), т.к. это была первая выплата дохода сотруднику в расчетном месяце.

При выплате заработной платы за январь, 31.01.2023 программа применила вычет по НДФЛ в однократном размере, т.к. и аванс, и зарплата выплачены в одном месяце – в январе.

Нужно вручную поправить дату выплаты зарплаты в документе начисления. При сохранении данных программа пересчитает НДФЛ.

Этот вариант подходит только в случае, если заработная плата действительно выплачена в январе. Если руководитель подпишет подготовленные бухгалтером документы на следующий день – 1 февраля, то расчет уже не будет корректным.

В документы нужно будет внести правки в соответствии с вариантом 1, рассмотренным выше.

Корректирующую декларацию 6-НДФЛ (со справками 2-НДФЛ) необходимо представить, если:

- в первичной декларации обнаружена ошибка;

- госорган прислал уведомление об уточнении.

Как сформировать

- Создайте корректирующий отчет «6-НДФЛ (со справками 2-НДФЛ)».

- В разделах 1 и 2 укажите верные сведения.

- Перейдите в раздел «2-НДФЛ» и добавьте сотрудников, по которым необходимо исправить данные.

В корректирующей справке укажите номер корректировки: следующий по порядку для данного сотрудника или «99» — аннулирующий, если справка отправлена ошибочно и ее нужно отменить.- Как скорректировать 2-НДФЛ за 2020 год и ранее?

-

Заполните справки 2-НДФЛ и нажмите «Проверить».

- Отметьте ФИО сотрудников, по которым внесли изменения, и нажмите «Отправить». В составе отчета будут только отмеченные справки и разделы 1 и 2.

Чтобы отправить корректирующий отчет без справок, нажмите «Отправить», не отмечая фамилии.

Если требуется отправить отчет по всем сотрудникам, сразу нажмите «К отправке».

Отчет считается принятым, когда инспекция пришлет извещение о вводе.

Лицензия, права и роли

- Создайте корректирующий отчет «6-НДФЛ (со справками 2-НДФЛ)».

- В разделах 1 и 2 укажите верные сведения.

- Нажмите «Редактировать справки 2-НДФЛ» и добавьте сотрудников, по которым необходимо исправить данные. Внесите номер корректировки: следующий по порядку для данного сотрудника или «99» — аннулирующий, если справка отправлена ошибочно и ее нужно отменить.

Укажите статус налогоплательщика и паспортные данные. Заполните ставку налога и суммы.- Как скорректировать 2-НДФЛ за 2020 год и ранее?

Если появились вопросы по заполнению, нажмите «Как заполнить».

Нажмите «Проверить отчет» и, если нет ошибок, отправьте документ. Он считается принятым, когда инспекция пришлет извещение о вводе.

Лицензия

- Создайте корректирующий отчет «6-НДФЛ (со справками 2-НДФЛ)».

- В разделах 1 и 2 укажите верные сведения.

- Перейдите в раздел «Редактировать справки 2-НДФЛ» и добавьте сотрудников, по которым необходимо исправить данные. В корректирующей справке укажите номер корректировки: следующий по порядку для данного сотрудника или «99» — аннулирующий, если справка отправлена ошибочно и ее нужно отменить.

- Как скорректировать 2-НДФЛ за 2020 год и ранее?

- Заполните справки 2-НДФЛ и запустите проверку кнопкой

.

- Нажмите «Отправить». Отчет считается принятым, когда инспекция пришлет извещение о вводе.

Лицензия

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter.

По ситуации N 1 — ошибочное предоставление сотруднику стандартного налогового вычета

По ситуации N 1 — ошибочное предоставление сотруднику стандартного налогового вычета