Составленный, проверенный и утвержденный авансовый отчет является основанием для принятия к учету расходов, которые произвело подотчетное лицо. На что нужно обратить особое внимание при составлении авансового отчета, какие изменения в законодательстве на него повлияли — речь об этом пойдет в сегодняшней статье.

Тезисы об авансовых отчетах:

- Неважно, как именно были выданы денежные средства — наличными, перечислены на личную карту или потрачены с корпоративной банковской карты. Отчет нужен в любом случае.

- Работник обязательно прикладывает к отчету подтверждающие документы (пункт 6.3 Указания ЦБ № 3210).

- Если работник потратил свои деньги для служебных целей, он имеет право на компенсацию расходов (статья 164 ТК РФ). Основание — заявление работника, либо приказ руководителя компании. Достаточно одного документа (пункт 6.3 Указания ЦБ № 3210).

- Остаток неиспользованных денег подотчетное лицо возвращает работодателю. Перерасход компенсирует работодатель.

Рассмотрим оформление авансового отчета через призму типичных ошибок.

Ошибка 1. Отсутствие локальных нормативных актов

Законодательно обязанность разрабатывать ЛНА по подотчету не закреплена, но на практике документ пригодится как работникам — они будут четко знать регламент работы с подотчетными средствами, так и работодателям — руководитель сможет отслеживать соблюдение правил и сроков.

Рекомендуем установить в ЛНА следующие сроки и правила:

- Срок подачи заявления на выдачу подотчетных сумм, его форму (если нужно).

- Порядок согласования и срок рассмотрения заявления уполномоченным лицом (не обязательно руководителем).

- Срок предоставления отчета, его можно дифференцировать — в зависимости от целей или групп работников (например: администрация, рабочие).

- Срок проверки авансового отчета бухгалтерией и его утверждения руководителем;

- Сроки расчета (выплаты перерасхода или возврата остатка);

- Форму авансового отчета.

Обычно такие правила объединяют в Положении о расчетах с подотчетными лицами. Оно поможет решить конфликтную ситуацию внутри организации, защитит компанию при проверке, обоснует права работника и работодателя в суде.

Обратите внимание: с 30.11.2020 отменен 3-дневный срок для авансового отчета подотчетным лицом (Указание Банка России от 05.10.2020 № 5587-У). Срок сдачи авансового отчета устанавливается руководителем, индивидуальным предпринимателем (пункт 6.3 Указания ЦБ № 3210). Выдавать новый аванс, даже если не израсходован предыдущий, с 30 ноября 2020 тоже можно.

Ошибка 2. Некорректное оформление авансового отчета

Ранее для составления авансового отчета использовалась унифицированная форма № АО-1. Но с 1 января 2013 года компании вправе разрабатывать свои формы первичных документов. Главное, чтобы в них присутствовали обязательные реквизиты согласно пункту 2 статьи 9 Закона «О бухгалтерском учете»:

- наименование документа;

- дата составления документа;

- наименование экономического субъекта, составившего документ;

- содержание факта хозяйственной жизни;

- величина натурального и/или денежного измерения факта хозяйственной жизни с указанием единиц измерения;

- наименование должности лица, совершившего сделку, операцию и ответственного за ее оформление;

- подписи лиц с указанием их фамилий и инициалов.

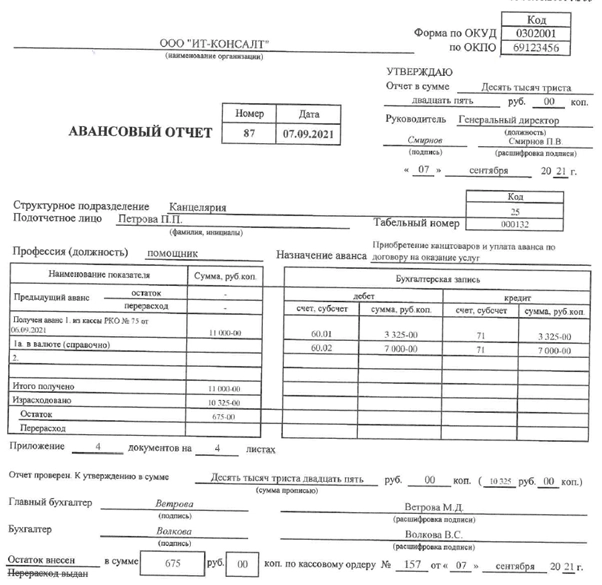

Составление авансового отчета

Зачастую бухгалтера используют унифицированную форму, тем более, что она предусмотрена программами учета. По правилам подотчетное лицо должно заполнять часть отчета, где указываются приложенные документы, суммы в них и вид расхода. Но чаще это делает сам бухгалтер.

Шапку отчета — с наименованием компании, ее данными, можно не заполнять от руки, а сразу сделать частью бланка. Так удобнее. Заполнять отчет смешанным способом — автоматизировано и вручную закон не запрещает.

Если вы применяете «стандартный» отчет АО-1, то заполнять его следует так:

1. Указать дату составления авансового отчета, структурное подразделение (если есть), в котором работает сотрудник, ФИО, табельный номер, должность и назначение выданного аванса (например, «на покупку материалов»).

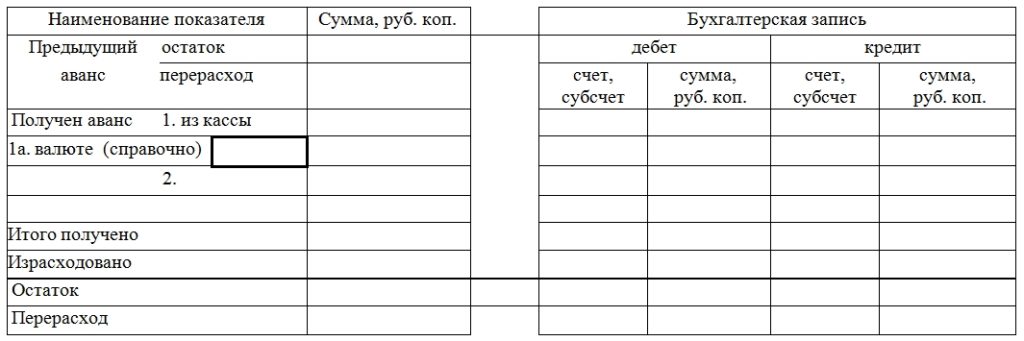

2. Заполнить таблицы (см. рис. 1):

- В таблице слева указываются данные о предыдущем авансе, суммы выданных средств с разбивкой: из кассы, со счета, в рублях и валюте, а также сумма остатка или перерасхода.

- В таблице справа указываются общие суммы расходов в разбивке по счетам учета затрат.

Рис. 1

3. Далее указывается количество приложений к авансовому отчету, то есть документов, которые подтверждают расходы и следуют подписи ответственных лиц.

Осталось обратить внимание на строку с утвержденной суммой отчета. Она может отличаться от суммы, которую указал сотрудник. Причины — нет подтверждающих документов на расход, документы оформлены ненадлежащим образом, не хватает документов (например, прилагается товарный чек, но нет кассового).

Бухгалтер сверяет сведения, которые указал работник (на оборотной стороне отчета) с оригиналами документов.

Не важно какой документ используется у вас — АО-1 или собственный бланк, печать организации на авансовом отчете не нужна.

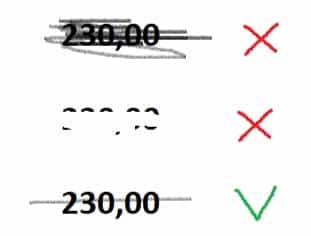

Если в авансовом отчете допущена ошибка, ее можно исправить (в соответствии с частью 7 статьи 9 Закона № 402-ФЗ, пунктом 4.2 Положения о документах и документообороте в бухгалтерском учете, пунктом 16 Положения № 34н):

- согласовать внесение исправлений со всеми лицами, составившими и подписавшими отчет;

- аккуратно зачеркнуть ошибочную запись одной чертой;

- написать рядом (сбоку, сверху) верные данные;

- указать дату исправления (например, «Исправлено 26.01.2021») и заверить новую запись подписями лиц, составивших и подписавших авансовый отчет.

В форме АО-1 есть отрезной корешок. Он подтверждает факт передачи от работника бухгалтеру отчета и документов к нему — эта часть передается подотчетному лицу.

Ошибка 3. Неверное оформление приложенных документов

Конкретный перечень документов, подтверждающих расходы, которые работник должен приложить к авансовому отчету, не определен законодательством.

Как минимум, это будут кассовые чеки. Пунктом 6.1 статьи 4.7 Федерального закона № 54-ФЗ установлены требования к чекам (наличие реквизитов):

- наименование организации и ИНН;

- дата, время и место (адрес) осуществления расчета;

- должность и ФИО кассира (продавца), выбившего фискальный кассовый чек (ФКЧ);

- наименование документа и признак расчета;

- регистрационный номер ККТ и заводской номер фискального накопителя;

- адрес сайта, где проверяют ФКЧ;

- номер смены и порядковый номер ФКЧ за смену;

- наименование товаров (работ, услуг), количество, цена за единицу, стоимость с учетом скидок — обязательно с 01 февраля 2021-го года;

- форма расчета;

- ставка и сумма НДС;

- система налогообложения;

- код товара;

- QR-код.

В отдельных случаях к авансовому отчету можно не прикладывать бумажные кассовые чеки.

- Товарного чека (иного документа) для подтверждения оплаты достаточно, если это позволяет 54-ФЗ. Например, работник был в командировке в отдаленной местности, где законом разрешено вести расчеты без применения ККТ (пункты 3 и 8 статьи 2 Федерального закона 54-ФЗ).

- БСО (бланк строгой отчетности) также могут стать подтверждением расхода. В них тоже должны быть обязательные реквизиты (пункт 6.1 статьи 4.7 Федерального закона № 54-ФЗ) и печатать их необходимо с применением онлайн-кассы (статья 1.1, п. 2 статьи 2 Закона 54-ФЗ, п. 8 статьи 7 Закона № 290-ФЗ от 03.07.2016).

- Работнику могут выдать электронный фискальный чек. Он должен содержать реквизиты, предусмотренные приказом ФНС от 14.09.2020 № ЕД-7-20/662@. Его можно распечатать и приложить к авансовому отчету. Электронный документ или ссылку на него тоже нужно передать бухгалтеру, например, на электронную почту.

Документы, в которых отсутствуют обязательные реквизиты, принимать к учету нельзя, возместить (учесть) расходы по ним тоже. Поэтому сотруднику либо придется заново запросить документы, оформленные надлежащим образом либо придется вернуть деньги работодателю (нет документов = нет расхода).

Бухгалтер также не должен принимать документы, которые:

- выцвели (либо повреждены), реквизиты в них нечитаемы (либо утрачены);

- содержат операции, которые не соответствуют характеру подотчета, к примеру, даты оплаты гостиницы не совпадают с датами командировки.

Без подтверждающих документов можно учесть только один вид командировочных расходов — суточные.

Другими документами, подтверждающими расходы, могут стать: акты, накладные, билеты, договоры аренды, путевые листы и т. д.

Подробнее о документах, которые потребуются для учета командировки — читайте в другой статье.

Ошибка 4. Неверный учет расходов в бухучете

В бухгалтерском учете расчеты с подотчетными лицами учитываются на счете 71. Записи на счетах учета делаются на основании утвержденного авансового отчета и приложенных к нему документов.

Типовые проводки выглядят так:

|

Содержание операции |

Дебет |

Кредит |

|

Выданы деньги под отчет из кассы (такая же проводка делается при выплате перерасхода) |

71 |

50 |

|

Перечислены средства под отчет со счета организации (ИП) на карту работника (такая же проводка при переводе перерасхода) |

71 |

51 |

|

Израсходованы сотрудником средства по корпоративной карте (если есть возможность оперативного контроля за движением средств, например, сразу видно, по карте какого сотрудника прошло списание) |

71 |

55 |

|

Если нет оперативного контроля, то сначала средства, использованные по корпкарте, отражаются, как переводы в пути (57 счет) и затем относятся на конкретное подотчетное лицо |

71 57 |

57 55 |

|

Расходы в командировке (суточные, проживание, проезд и др. подобные) отнесены на счета учета затрат |

20, 26, 44 и др. |

71 |

|

Оприходованы материалы (товары), купленные подотчетным лицом |

10 (41) |

60 |

|

Отражена оплата материалов (других покупок, оплата услуг, работ), совершенная подотчетником |

60 (76) |

71 |

|

Возвращен в кассу неизрасходованный остаток подотчетной суммы |

50 |

71 |

|

Подотчетник вернул остаток на расчетный счет (переводом) |

51 |

71 |

Если бухгалтер допустил в проводках ошибку, то порядок исправления зависит от периода, в котором была обнаружена ошибка:

- Ошибка совершена в текущем году — исправления вносят тем периодом, когда была совершена ошибка. Сторнируют неверную запись и делают правильную.

- Если ошибка обнаружена после окончания года, но до утверждения годовой отчетности — исправление делается 31 декабря отчетного года — сторно и верная проводка.

- Если ошибка обнаружена после утверждения отчетности — ошибку исправляют текущим годом. Например, ошибку 2020 года исправляем 2021-м годом, сторно неверной проводки и правильную проводку делаем в месяце ее обнаружения.

Как исправить ошибку, допущенную в авансовом отчете прошлого года?

Добрый день!

Организация — ООО на ОСНО, малое предприятие, ПБУ 18/02 не применяем.

Сейчас, т.е. в декабре 2016 обнаружила ошибку в авансовом отчете 2015. Ошибочно сделаны неверные проводки в авансовом отчете, а именно, Дт26 Кт71 — 15000,00 руб. Нужно было Дт26 Кт 71 — 13500,00 руб. Дт 91.02 Кт 71 — 1500,00 руб. (не принимаемые расходы). Из кассы выдано Дт71 Кт50 — 15000,00 руб. Завышены расходы 2015 года.

Ошибка несущественная. Знаю, что для исправления в БУ нужно использовать сч.91 — прочие доходы. Проводки — дата декабрь 2016. В НУ — исправления в периоде ошибки с представлением уточненки по Прибыли. Всю голову сломала, не могу понять, с чем в корреспонденции пойдет сч.91 на сумму завышения расходов — 1500,00 руб., ведь сальдо нет ни по сч.26, ни по сч.71 Помогите с проводками!!! Заранее, спасибо.

Добрый день

Вам в бухгалтерском учете ничего не надо исправлять, т.к. вся сумма попала уже на счет 84 при реформации баланса. Т.к. ошибка несущественна, ретроспективный метод исправления ошибок в бухгалтерской отчетности, думаю, применять не надо.

Вы должны начислить налог на прибыль 1500*20% = 300 руб. Дт 99 Кт 68.04.1 — в декабре 2016 г.

Получите образец учетной политики и ведите бухучет в веб‑сервисе для небольших ООО и ИП

cima, Понятно, что ретроспектива здесь не нужна. Но показать завышенный расход 2015 — 1500,00 нужно, как прибыль, выявленная в 2016, и уж, с этой суммы доначислять налог на прибыль Дт99 Кт 68.04 — 300,00. Может быть я неправильно рассуждаю?

Цитата (Татьяна Кочеткова):как прибыль, выявленная в 2016

Я не понимаю о какой прибыли здесь идет речь. У нас есть расходы, принимаемые и не принимаемые для целей н/о. Но они все учитываются для целей б/у.

Я не знаю характер расходов на 1 500 руб., но я бы поставил их на 26 счет и не учитывал на для целей н/у

Спасибо, что принимаете участие в разрешении моей проблемы. Еще раз о ней, которая взрывает мой мозг.

В 2015 г. в авансовом отчете ошибочно сумма 15000,00 была отнесена на расходы Дт26 Кт 71. Нужно было Дт26 Кт71 — 13500,00; Дт91 Кт 71 — 1500,00 (не принимаемые для целей н/у), а именно, НДС неподтвержденный документально. Цифры условные. Таким образом, получается, что в 2015 неправомерно завышены расходы 2015 на 1500,00. Эти завышенные расходы нужно показать в 2016 как прочие доходы в сумме неправомерно учтенного расхода в прошлом году. Как учесть это в 2016? Дт26 Кт91 1500,00? И еще доначислить налог на Прибыль за 2015 — 1500х20%=300 руб. это обязательно.

Получить ЭЦП по ускоренной процедуре и с полной техподдержкой

Здравствуйте.

Цитата (Татьяна Кочеткова):И еще доначислить налог на Прибыль за 2015 — 1500х20%=300 руб. это обязательно.

В 2016 году в БУ нужно доначислить налог на прибыль, а вот этого:

Цитата (Татьяна Кочеткова):Эти завышенные расходы нужно показать в 2016 как прочие доходы в сумме неправомерно учтенного расхода в прошлом году.

в БУ делать не стОит. Нужно подать уточненку по налогу на прибыль за 2015 год.

Добрый день!

Цитата (Татьяна Кочеткова):Дт26 Кт91 1500,00?

Что Вы добьетесь этой проводкой? Начислите доход в 2016 году и в этом же году спишите через 2 счет. Результат 0.

В Вашей ситуации Вы б/у ничего в 2016 не проводите (кроме налога на прибыль)

cima, Спасибо за ответ. Я все поняла, еще вчера вечером, на листике, применяя условные цифры. Спасибо.

Заполнить и подать уведомление по официально утвержденной форме

Nataly S, Спасибо за ответ. Я все поняла, еще вчера вечером, на листике, применяя условные цифры. Спасибо.

Ошибки в авансовых отчетах прячутся в данных о подотчетнике, в суммах расходов, остатков и перерасходе, в счетах, на которые относятся затраты. Как предотвращать ошибки, быстро их находить и исправлять — читайте дальше.

Кратко об авансовом отчете

Правильно составленный и утвержденный авансовый отчет — необходимое основание для того, чтобы принять к учету расходы, произведенные подотчетником.

Форма выдачи средств под отчет значения не имеет — в наличной форме, перечислением карту (личную, корпоративную), отчет и подтверждающие документы необходимы всегда.

Если сотрудник потратился на благо фирмы, то он получает компенсацию таких трат (ст. 164 Трудового кодекса) на основании соответствующего заявления или распорядительного документа (приказа) руководителя. Составлять в данном случае авансовый отчет будет некорректно.

Если выданные деньги израсходованы не полностью, то остаток требуется вернуть работодателю, а перерасход компенсировать.

Проверка реквизитов

Если ваша фирма пользуется унифицированной формой № AO-1, то все нужные реквизиты априори имеются. Если форма разработана самостоятельно, то следует проверить, все ли обязательные реквизиты в ней содержатся. А именно (п. 2 ст. 9 закона о бухучете):

- наименование;

- дата составления;

- данные о лице, составившем АО;

- содержание операции;

- единицы измерения;

- должность лица, совершившего операцию, ответственного за ее оформление;

- подписи, Ф.И.О и др.

В большинстве случаев мы используем формы, «вшитые» в программы для ведения учета, и там, все реквизиты присутствуют. Но все равно стоит проверить их соответствие требования законодательства.

Срок хранения авансового отчета — 5 лет (в некоторых случаях дольше, например, если первичка подтверждает получение убытка, то срок ее хранения составляет 10 лет). Столько же нужно хранить сопутствующие документы.

Часто приложением являются чеки, которые быстро выцветают, буквально до чистого листа. Поэтому стоит их либо копировать, либо создавать скан-копию.

Ошибки заполнения авансового отчета

Правила требуют, чтобы часть авансового отчета, в которой указывают прилагаемые документы, суммы, вид расхода заполнял сам подотчетник. На практике же это — головная боль бухгалтера. Он вносит все данные в программу, потом распечатывает отчет и уже передает на подпись подотчетному лицу.

Если все-таки форму заполнил подотчетник, то надо проконтролировать, чтобы он указал:

- дату составления;

- структурное подразделение (при наличии), в котором он работает, например «отдел снабжения»;

- Ф.И.О. полностью;

- табельный номер (надо признать, на этот реквизит реже всего обращают внимание);

- должность (в соответствии со штатным расписанием, трудовым договором), к примеру, если в штатном должность «инженер по тепловым сетям», а в авансовом отчете будет написано просто «инженер» это уже ошибка;

- назначение аванса (оно указано обычно в заявлении работника на выдачу аванса или в приказе руководителя).

В таблице на первом листе указывают общие данные о расходах:

Для упрощения используем стандартную форму AO-1.

Данные о прошлом авансе нужно указать обязательно, чтобы вывести верные остатки по расчету с подотчетным лицом. В настоящее время допускается выдача новых авансов до того, как был израсходован предыдущий.

Выданные суммы по текущему отчету нужно разбить: столько-то выдано со счета, из кассы, в рублях и инвалюте. Подвести итоги по отчету и вывести остаток.

С правой стороны таблицы указаны суммы расходов, распределенные по счетам учета затрат. В Дебете укажем, например, счет 10 — приобретены материалы, или счета 76, 60 — проведена оплата за услуги контрагенту (за связь, интернет, товары или услуги), а в кредите — 71 — счет учета расчетов с подотчетниками.

Придется посчитать количество подтверждающих документов. Здесь часто возникают ошибки.

Например, у вас есть товарный чек, кассовый чек и слип с терминала эквайринга (при оплате картой) по одной операции — покупке бумаги для принтера. Несмотря на то, что в отчеты мы укажем реквизиты только одного документа — кассового чека, потому что именно он подтверждает расход средств, но посчитать надо все приложенные документы, так что их будет три.

Аналогично следует поступить и с другими документами, например, со служебными записками, гарантийными талонами, книжками, другими сопутствующими, если их работник приложил к авансовому отчету. Их тоже надо посчитать.

Подписи ответственных лиц обязательны, а вот печать ставить на отчете не нужно.

Обратите внимание! Сумма, указанная в строке с утвержденной суммой отчета, может быть отличной от той, что была указана работником, в т. ч. из-за отсутствия документального подтверждения, неправильного оформления и т. п.

Пример: сотрудник вместо одной запчасти к автомобилю приобрел две, разного размера, т. к. не был уверен какая из них подойдет. Покупка запчасти была согласована с руководителем, а вот приобретение сразу двух — нет. В итоге директор утвердил покупку только подходящей к автомобилю детали. Поэтому сумма в разделе со сведениями, полученными от работника, и сумма к утверждению будут разными.

Следует сверять все данные, указанные подотчетником на обороте отчета, с оригиналами представленных оправдательных документов. Здесь тоже часто находятся ошибки трех видов:

- ошибки в реквизитах оправдательного документа (неверный номер, дата);

- ошибки в суммах;

- ошибки в выборе самого подтверждающего документа.

Если вы совершили покупку, то главный документ для вас — кассовый чек, остальные — сопутствующие. Например, допустимо, если в чеке будет общая сумма, а расшифровка покупки в накладной. При этом в авансовом отчете будет указан все же кассовый чек.

При обнаружении ошибки ее следует исправить. Для этого потребуется:

- согласовать исправление с лицами, составившими и подписавшими отчет;

- зачеркнуть ошибочный текст (суммы);

- нанести рядом (сверху, сбоку) верные данных (п. 7 ст. 9 закона о бухучете, п. 21 ФСБУ 27/2021 «Документы и документооборот в бухгалтерском учете», п. 16 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ);

- проставить отметку «Исправлено» с датой исправления и подписями лиц, составивших документ, с указанием их должностей, Ф.И.О. либо иных реквизитов, необходимых для идентификации;

Нельзя использовать для корректировки специальные жидкости, маркеры или зачеркивать многократно исходные данные.

Если фирма применяет форму АО-1, то для подтверждения передачи отчета и документации используйте отрезной корешок, передавая его подотчетнику. Он служит подтверждением в приемке отчета бухгалтерией.

Проверка приложенных документов

Как правило, сотрудники собирают все, что можно собрать, включая личные чеки и прочий мусор и просто вываливают бухгалтеру на стол – разбирайся.

Ситуация усложняется тем, что нормативно не определен перечень оправдательных документов, и расходы подтверждают документы самые разнообразные (билеты, акты, чеки, путевые листы, договоры и т. п.). Поэтому приходится обращать особое внимание на оформление приложенной документации, прежде всего, кассовых чеков. Согласно статье 4.7 закона № 54-ФЗ, в чеке должны присутствовать следующие реквизиты:

- наименование организации;

- ИНН;

- дата, время и место (адрес) осуществления расчета;

- должность, Ф.И.О. кассира;

- наименование документа;

- признак расчета;

- регистрационный номер ККТ;

- заводской номер ФН;

- адрес сайта для проверки ФКЧ (фискального кассового чека);

- номер смены, порядковый номер ФКЧ за смену;

- наименование товаров (работ, услуг), количество, цена за единицу, стоимость с учетом скидок;

- форма расчета;

- НДС (ставка, сумма);

- указание на систему налогообложения;

- код товара;

- QR.

Бумажные кассовые чеки можно не прилагать к авансовому отчету в некоторых случаях, например, если место командировки относилось к тем, где в силу закона можно вести расчеты без ККТ, см. п. 3, 8 ст. 2 закона № 54-ФЗ. Вместо них можно приложить товарный чек, БСО. Чек также может быть представлен в электронной форме (ссылка на электронный документ).

Реквизиты электронного фискального чека поименованы в приказе ФНС России от 14 сентября 2020 г. № ЕД-7-20/662. Его можно распечатать и приложить к авансовому отчету.

Если каких-то обязательных реквизитов нет, а также если документы:

- выцвели;

- повреждены;

- содержат нечитаемые реквизиты;

- содержат операции, не соответствующие характеру подотчетной операции,

их нельзя принимать к учету и, тем более, возмещать (учитывать) расходы на их основании.

Лицу, предоставившему такой документ, придется или принести корректный документ, или вернуть деньги работодателю. Напомним, что в отсутствие подтверждающей документации возможно учитывать лишь суточные.

Как предотвратить ошибки

Один из вариантов: утвердить локальные акты по подотчету. Да, мы в курсе, что это необязательно. Однако только документ с четко прописанным регламентом работы со средствами, выданными под отчет, со сроками, правилами, регламентом согласования избавит вас от «удовольствия» лицезреть набор «собери сам» от подотчетного лица и его оправдания: «А я откуда знаю как заполнять?».

С таким положением нужно обязательно знакомить всех сотрудников, которым выдаются средства под отчет и подтверждать ознакомление их подписью.

Пропишите в локальном нормативном акте (помимо формы авансового отчета) сроки:

- подачи заявления на выдачу сумм (при необходимости, такое заявление не обязательно по закону);

- рассмотрения и согласования заявления;

- представления отчета (с 30 ноября 2020 г. не действует трехдневный срок его подачи, конкретные сроки устанавливает руководитель, ИП согласно п. 1.3 Указания Банка России от 5 октября 2020 г. № 5587-У);

- проверки и утверждения отчета;

- расчета с подотчетным лицом (выплаты перерасхода, возврата остатка).

Для надежности – разработайте еще и краткую памятку для сотрудников, которую они смогут всегда держать под рукой.

Подобное положение поможет разрешить не только внутренние, но и внешние конфликты (включая судебное разбирательство).

Ошибка № 1: отсутствуют документы на выдачу подотчетных сумм

Выдавать деньги подоточетникам приходится практически каждому хозяйствующему субъекту — предпринимателю или компании. Многие бухгалтера еще помнят времена, когда работодатель мог устанавливать список с одинаковыми для всех сотрудников сроками подотчета и максимальными к выдаче суммами и на основании этого списка выдавать средства под отчет.

Сегодня действует другой порядок, определенный п. 6.3 указания ЦБ РФ от 11.03.2014 № 3210-У, согласно которому каждая подотчетная сумма в наличной форме может быть выдана только на основании соответствующего заявления работника или распорядительного документа работодателя. Отсутствие таких документов налоговые органы часто считают административным правонарушением (правда, далеко не всегда их претензии правомочны, поскольку ответственности именно за отсутствие заявлений подотчетных лиц в законодательстве не существует).

ВАЖНО! Нормы указания № 3210-У распространяют свое действие только на расчеты наличными. Безналичный подотчет должен регулироваться локальными актами хозсубъекта.

Исправляем ситуацию

Естественно, необходимо как можно быстрее оформить недостающие документы, завизировав их у подотчетников и руководителя, и тогда неприятностей можно избежать. Однако может быть и такая ситуация, когда контролеры с проверкой уже пришли, а документыу вас отсутствуют. Но и здесь есть возможность оперативно исправить положение. Дело в том, что проверяющие не имеют права требовать документы немедленно — на их представление у вас имеется 1 рабочий день (п. 31 приказа Минфина РФ от 17.10.2011 № 133н). За этот срок нужно постараться подготовить отсутствующие документы.

ВАЖНО! Согласно ч. 1 ст. 4.5 КоАП РФ давность привлечения к административным правонарушениям — 2 месяца. Поэтому заявления у вас могут потребовать проверяющие только за 2 месяца, предшествующие началу проверки.

Обратите внимание — заявления следует оформлять не только рядовым сотрудникам, но и руководителю.

Подробности — в статье «Как правильно выдать деньги в подотчет директору».

Дополнительно к заявлениям мы вам советуем утвердить перечень лиц, которым разрешено брать деньги под отчет. Несмотря на то что перечень не является обязательным, его оформление крайне полезно для оптимизации работы персонала вашей фирмы. Во-первых, каждый сотрудник будет четко знать, может ли он получить деньги для совершения покупок на нужды своего работодателя. Во-вторых, работникам бухгалтерии будет легче контролировать тех сотрудников, которые обязаны оформлять заявления на подотчет и представлять отчетные документы. В-третьих, таким способом вы усиливаете внутрикорпоративный контроль над расходованием денежных средств.

Образец такого списка вы можете скачать здесь:

Скачать список лиц

ВАЖНО! Утверждать список подотчетников следует отдельным приказом, а не учетной политикой: перечень подотчетных лиц может неоднократно меняться, при этом издать новый приказ не составит труда, а вот изменить учетную политику может быть проблематично (ч. 6 ст. 8 закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»).

Ошибка № 2: несвоевременные отчеты

Согласно п. 6.3 Указания № 3210 отчитаться по полученным суммам работник обязан в срок, утвержденный работодателем (за исключением командировок), отсчитываемый со дня окончания периода, на который они выдавались. Немного другое правило установлено для командировочных расходов — по ним подотчетник обязан отчитаться в 3 рабочих дня, исчисляемых со дня возвращения из командировки (п. 26 постановления Правительства РФ от 13.10.2008 № 749).

Отчетная документация лица, взявшего деньги на совершение покупок для работодателя, включает авансовый отчет, а также комплект первичных документов, подтверждающих произведенные расходы. Если полученные сотрудником средства не были потрачены полностью, их остаток он обязан внести в кассу.

Правильно оформить авансовый отчет вам поможет материал «Образец заполнения авансового отчета».

ВАЖНО! Принимать авансовый отчет без документального подтверждения осуществленных трат недопустимо. Существует риск переквалификации налоговиками выданных подотчетных сумм в доход сотрудника (постановление Президиума ВАС РФ от 05.03.2013 № 13510/12).

О том, как должен быть заполнен авансовый отчет и какие документы должны быть к нему приложены, рассказали эксперты КонсультантПлюс. Получите пробный демо-доступ к системе К+ бесплатно и переходите к разъяснениям и образцам.

Данные правила хорошо известны практикующим бухгалтерам, которые стараются соблюдать их. Однако на практике бывает, что сами подотчетники не торопятся отчитаться, а удержать суммы из их зарплаты возможно только с их согласия (ст. 137 ТК РФ).

Исправляем ситуацию

Необходимо четко контролировать сроки подотчетов. Чтобы работники знали, когда им следует отчитаться, составьте для них памятку. При систематической задержке представления авансовых отчетов проинформируйте своих сотрудников о том, что по закону возможно удержание НДФЛ по невозвращенным вовремя суммам. В случае если перечисленные мероприятия неэффективны, следует провести процедуру изъятия неподтвержденных первичкой сумм из зарплаты.

О возможных удержаниях из зарплаты расскажет наш материал «Ст. 138 ТК РФ: вопросы и ответы».

ВАЖНО! Сотрудники Соцстраха считают, что с не возвращенных подотчетниками и не удержанных из их зарплаты сумм по истечении месяца, исчисляемого с окончания срока представления авансового отчета, следует начислить страховые взносы (письмо ФСС РФ от 14.04.2015 № 02-09-11/06-5250, письмо Минтруда РФ от 12.12.2014 № 17-3/В-609).

Ошибка № 3: отсутствие корпоративного регламента по безналичному подотчету

Как мы уже выяснили, выдавать под отчет возможно не только наличность, но и безналичные суммы (на корпоративные, личные карты сотрудников). При этом законодательного регламентирования безналичного подотчета не имеется. В то же время существует позиция чиновников, согласно которой порядок выдачи безналичных подотчетных средств должен быть зафиксирован в учетной политике (письмо Минфина РФ от 25.08.2014 № 03-11-11/42288). Во избежание споров с проверяющими органами мы советуем прислушаться к мнению финансового ведомства.

Исправляем ситуацию

Пропишите в учетной политике для целей бухучета оба способа выдачи подотчетных сумм: в наличной и безналичной форме, а также акцентируйте внимание на том, что безналичный подотчет может перечисляться как на личную карту работника, так и на корпоративную карту. Данная информация может быть сформулирована следующим образом:

«Денежные средства под отчет работникам на целевые расходы организации выдаются в наличной или безналичной (путем перечисления на корпоративную карту организации или личную карту работника) форме. Способ выдачи подотчетных средств указывается в заявлении работника».

ВАЖНО! Перечисляя подотчетнику деньги, не забудьте в платежке указать соответствующее назначение платежа — «под отчет», тогда контролеры не смогут предъявить претензий по поводу того, что средства были перечислены по иным основаниям — например в качестве зарплаты (письмо Минфина РФ от 25.08.2014 № 03-11-11/42288).

Как списать задолженность работника по возврату подотчетных сумм, которые не удержали (не взыскали), подробно разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ. Это бесплатно.

Исчерпывающую информации о безналичном подотчете вы найдете в публикации «Перевод подотчета на карту сотрудника с расчетного счета».

Ошибка № 4: в первичных документах не расшифровано содержание покупки

Представим ситуацию. Ваш сотрудник принес авансовый отчет, к которому приложил кассовый и товарный чек. При этом ни в том, ни в другом документе не расшифрованы наименования и количество приобретенных ТМЦ, а указаны их стоимость и обобщенное название (например, запчасти). Можно ли принять такой авансовый отчет?

Мы бы не советовали. Согласно п. 2 ст. 346.16 и п. 1 ст. 252 НК РФ все расходы должны быть документально подтверждены. Правила документального подтверждения хозопераций первичными документами установлены ст. 9 закона от 06.12.2011 № 402-ФЗ.

Согласно данной норме к обязательным реквизитам первичного документа относятся наименование и количество приобретенных активов, работ, услуг. В нашем примере это условие не выполняется, а значит, нет основания принять такие документы к учету.

ВАЖНО! Не все арбитры согласны с налоговиками и иногда встают на сторону налогоплательщика, принявшего к учету расходы, в которых указано обобщенное название покупок (постановление ФАС Поволжского округа от 03.02.2006 № А55-14012/05-32). Однако гарантии того, что именно вас поддержит суд в подобном случае, никто не может дать.

Исправляем ситуацию

Судиться из-за проблемы, которую можно решить быстро и без существенных усилий, совершенно непродуктивно. Здесь можно поступить следующими способами:

- Попросить продавца выдать товарный чек, в котором будут верно указаны наименование и количество купленных товаров.

- В случае нежелания продавца пойти навстречу, сделать расшифровку покупки самостоятельно и приложить ее к авансовому отчету вместе с имеющимися первичными документами.

Пример такой расшифровки может выглядеть так:

Скачать расшифровку

Ошибка № 6: расходы подотчетника оплачены не его банковской картой

Как ни странно, но такая ситуация на практике тоже имеет место. Предположим, сотрудник решил совместить поход за личными и «корпоративными» покупками в компании родственника и случайно расплатился и за те, и за другие его картой.

Казалось бы, все в порядке: правильно оформленные документы на приобретение и покупку имеются, они в полном комплекте. Однако в чеке ККТ указаны данные не вашего сотрудника, а совсем другого лица.

Принимать такой авансовый отчет рискованно, поскольку контролеры, заметив, что оплата была произведена лицом, не имеющим отношения к вашей фирме, сочтут такие расходы неправомерными.

Исправляем ситуацию

Если и вы столкнулись с подобной проблемой, необходимо получить от подотчетника объяснительную записку, в которой следует указать, что лицо, чьей картой была произведена оплата, делало покупку по поручению вашего сотрудника:

Скачать объяснительную

Кроме того, нужно получить расписку от этого лица о том, что деньги ему подотчетник вернул и претензий к нему не имеется:

Таким способом вы получите полное подтверждение того, что расходы произведены именно вашим сотрудником. Аналогичные рекомендации дают и сами чиновники (письмо Минфина РФ от 11.10.2012 № 03-03-07/46, письмо ФНС РФ от 22.06.2011 № ЕД-4-3/9876).

Итоги

Учет расчетов с подотчетниками сопряжен с соблюдением множества процедур — как организационных, так и документального характера. В связи с этим возможно возникновение различных ошибок, которые, однако, можно своевременно исправить. Если ошибки останутся неисправленными, неизбежны претензии со стороны проверяющих ведомств.

Как аннулировать ошибочный счет-фактуру на аванс? Рассказываем на примере программы «1С:Бухгалтерия 8» редакции 3.0.

Обнаружив в текущем периоде ошибку прошлого периода, в результате которой был излишне уплачен НДС (например, из-за ошибочного признания авансом поступившей от покупателя постоплаты), налогоплательщик может исправить ее: аннулировать лишнюю регистрационную запись по ошибочному счету-фактуре в книге продаж, пересчитать налоговую базу по НДС в периоде выявления ошибки и представить уточненную декларацию по НДС. Механизм исправления указанных ошибок Постановлением Правительства РФ от 26.12.2011 № 1137 не предусмотрен, но в соответствии с разъяснениями ФНС России можно аннулировать ошибочные регистрационные записи с помощью дополнительных листов книги продаж.

Порядок внесения исправлений в счет-фактуру после окончания налогового периода

Согласно пункту 1 статьи 81 НК РФ налогоплательщик, обнаруживший в представленной им в налоговый орган декларации неотражение или неполноту отражения сведений, а также ошибки:

- обязан внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию, если ошибки (искажения) привели к занижению суммы налога, подлежащей уплате;

- вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию, если ошибки (искажения) не привели к занижению суммы налога, подлежащей уплате.

Если в текущем налоговом (отчетном) периоде обнаружены ошибки (искажения) в исчислении налоговой базы, которые относятся к прошлым налоговым (отчетным) периодам, то перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения) (абз. 2 п. 1 ст. 54 НК РФ).

В то же время налогоплательщик вправе провести пересчет налоговой базы и суммы налога в том налоговом (отчетном) периоде, в котором выявлены ошибки (искажения), если (абз. 3 п. 1 ст. 54 НК РФ):

- невозможно определить период совершения этих ошибок (искажений);

- такие ошибки (искажения) привели к излишней уплате налога.

При применении данных положений к исчислению НДС и представлению налоговой отчетности по налогу необходимо учитывать следующие особенности:

- норма пункта 1 статьи 54 НК РФ не применяется в отношении тех ошибок, которые допущены из-за неправильного отражения налоговых вычетов. Это связано с тем, что на налоговые вычеты налогоплательщик уменьшает сумму налога, уже исчисленную с налоговой базы (п. 1 ст. 171 НК РФ, письмо Минфина России от 25.08.2010 № 03-07-11/363);

- перерасчет налоговой базы по НДС в периоде обнаружения ошибки, допущенной в предыдущих налоговых периодах, Постановлением Правительства РФ от 26.12.2011 № 1137 (далее — Постановление № 1137) не предусмотрен.

Как определено Правилами ведения книги продаж, утв. Постановлением № 1137, при внесении исправлений в выставленный счет-фактуру после окончания налогового периода регистрация исправленного счета-фактуры и аннулирование записи по первоначальному счету-фактуре производятся в дополнительном листе книги продаж за налоговый период, в котором были зарегистрированы счет-фактура до внесения в него исправлений (п. 3, п. 11 Правил ведения книги продаж, утв. Постановлением № 1137).

Несмотря на то, что данные нормы Постановления № 1137 соотносят порядок исправления книги продаж только с внесением исправлений в счета-фактуры, применение дополнительных листов книги продаж предписывается в отношении любых изменений книги продажи истекших налоговых периодов (письма ФНС России от 06.09.2006 № ММ-6-03/896@, от 30.04.2015 № БС-18-6/499@).

Данные таких дополнительных листов используются для внесения изменений в налоговую декларацию по НДС (п. 5 Правил заполнения дополнительного листа книги продаж). При этом в состав уточненной налоговой декларации помимо тех разделов, которые были ранее представлены в налоговый орган, включается Приложение 1 к Разделу 9 (п. 2 Порядка заполнения налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@).

Аннулирование ошибочного счета-фактуры на аванс в «1С:Бухгалтерии 8» (ред. 3.0)

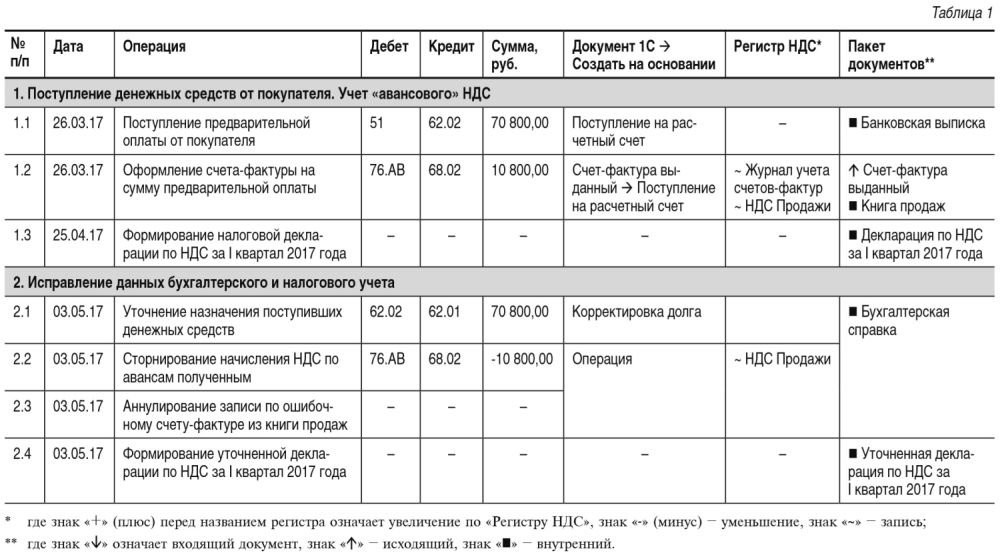

Порядок исправления данных бухгалтерского и налогового учета в программе «1С:Бухгалтерия 8» редакции 3.0, начиная от уточнения назначения поступивших денежных средств, и до формирования уточненной декларации по НДС, рассмотрим на следующем примере.

Пример

Организация ООО «ТФ-Мега», применяющая общую систему налогообложения, 03.05.2017, после представления налоговой декларации по НДС за I квартал 2017 года, обнаружила факт ошибочного признания поступивших от ООО «Одежда и обувь» денежных средств авансом и, соответственно, ошибочной регистрации выставленного авансового счета-фактуры в книге продаж за I квартал 2017 года.

Организация решила внести исправления в данные бухгалтерского и налогового учета, аннулировать лишнюю регистрационную запись по счету-фактуре в книге продаж и представить уточненную налоговую декларацию по НДС за I квартал 2017 года.

Последовательность операций приведена в таблице 1.

Поступление денежных средств от покупателя. Учет «авансового» НДС

Поступление предварительной оплаты в счет предстоящей поставки товаров (операция 1.1 «Поступление предварительной оплаты от покупателя») в программе отражается с помощью документа Поступление на расчетный счет с видом операции Оплата от покупателя, который формируется:

- на основании документа Счет на оплату покупателю (раздел Продажи — подраздел Продажи — журнал документов Счета покупателям);

- или путем добавления нового документа в список Банковские выписки (раздел Банк и касса — подраздел Банк — журнал документов Банковские выписки).

В результате проведения документа Поступление на расчетный счет будет сформирована бухгалтерская проводка:

Дебет 51 Кредит 62.02

— на сумму предварительной оплаты, поступившую продавцу от покупателя.

В соответствии с пунктами 1 и 3 статьи 168 НК РФ покупателю товаров, перечислившему сумму предоплаты, продавец должен выставить счет-фактуру не позднее пяти календарных дней, считая со дня получения предоплаты.

Счет-фактура на полученную сумму предоплаты (операция 1.2 «Оформление счета-фактуры на сумму предварительной оплаты») в программе формируется на основании документа Поступление на расчетный счет по кнопке Создать на основании. Автоматическое формирование счетов-фактур на авансы, полученные от покупателей, может производиться также с помощью обработки Регистрация счетов-фактур на аванс (раздел Банки и касса).

В новом документе Счет-фактура выданный основные сведения будут заполнены автоматически по документу-основанию:

- в поле от — дата составления счета-фактуры, которая по умолчанию устанавливается аналогичной дате формирования документа Поступление на расчетный счет;

- в полях Контрагент, Платежный документ № и от — соответствующие сведения из документа-основания;

- в поле Вид счета-фактуры — значение На аванс;

- в табличной части документа — сумма поступившей предоплаты, ставка НДС и сумма НДС соответственно.

Кроме того автоматически будут проставлены:

- в поле Код вида операции — значение 02, которое соответствует оплате, частичной оплате (полученной или переданной) в счет предстоящих поставок товаров (работ, услуг), имущественных прав (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@);

- переключатель Составлен — переведен в положении На бумажном носителе, если отсутствует действующее соглашение об обмене электронными счетами-фактурами, или В электронном виде, если такое соглашение заключено;

- флаг Выставлен (передан контрагенту) с указанием даты — если счет-фактура передан покупателю и подлежит регистрации. При наличии соглашения об обмене электронным счетами-фактурами до получения подтверждения оператора ЭДО флаг и дата выставления будут отсутствовать. Если дата передачи покупателю бумажного счета-фактуры отлична от даты составления, то ее необходимо скорректировать;

- поля Руководитель и Главный бухгалтер — данные из регистра сведений Ответственные лица. В случае если документ подписывают иные ответственные лица, например, на основании доверенности, то необходимо внести соответствующие сведения из справочника Физические лица.

Для корректного составления счета-фактуры, а также правильного отражения документа в учетной системе необходимо в поле Номенклатура табличной части документа ввести наименование (или обобщенное наименование) поставляемых товаров в соответствии с условиями договора с покупателем.

Данные сведения заполняются автоматически с указанием:

- наименования конкретных номенклатурных позиций из документа Счет на оплату, если такой счет предварительно выставлялся;

- обобщенного наименования, если в договоре с покупателем такое обобщенное наименование было определено.

По кнопке Печать документа Счет-фактура выданный можно перейти в просмотр формы счета-фактуры и далее выполнить его печать в двух экземплярах.

Согласно Правилам заполнения счета-фактуры, утв. Постановлением № 1137, в счете-фактуре на полученную сумму предоплаты указываются:

|

Счет-фактура |

Данные |

|

Строка 5 |

Реквизиты (номер и дата составления) платежно-расчетного документа (пп. «з» п. 1 Правил заполнения) |

|

Графа 1 |

Наименование поставляемых товаров (описание работ, услуг), имущественных прав (пп. «а» п. 2 Правил заполнения) |

|

Графа 8 |

Сумма налога, исчисленная исходя из налоговой ставки, определяемой в соответствии с пунктом 4 статьи 164 НК РФ (пп. «з» п. 2 Правил заполнения) |

|

Графа 9 |

Полученная сумма предварительной оплаты (пп. «и» п. 2 Правил заполнения) |

|

Строки 3 и 4 и графы 2 — 6, 10 — 11 |

Прочерки (п. 4 Правил заполнения) |

В результате проведения документа Счет-фактура выданный будет сформирована бухгалтерская проводка:

- Дебет 76.АВ Кредит 68.02

- — на сумму НДС, исчисленную с поступившей суммы предоплаты от покупателя в размере 10 800,00 руб. (70 800,00 руб. х 18 / 118).

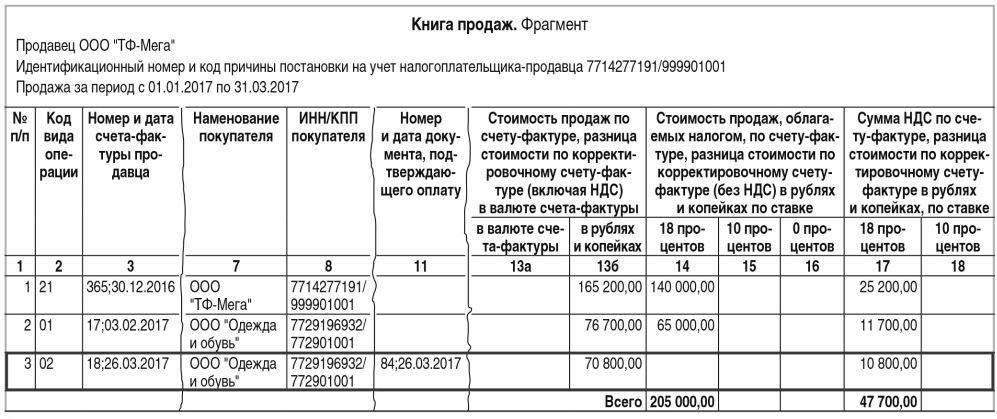

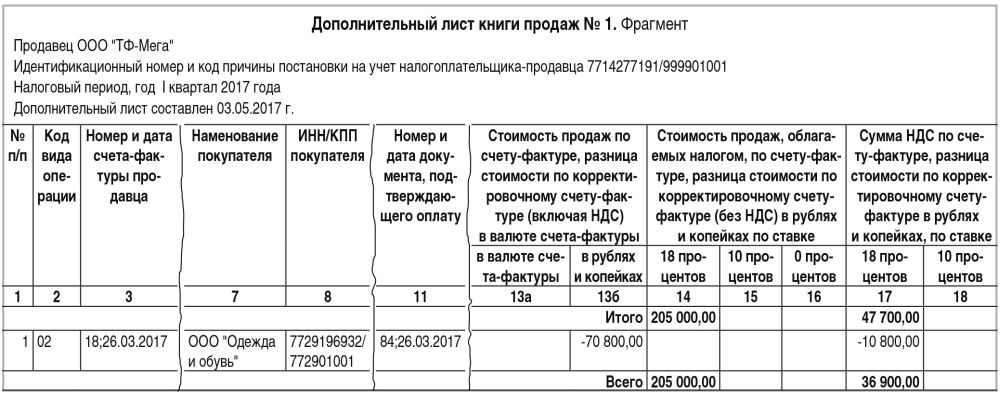

Документ Счет-фактура выданный будет зарегистрирован в регистре накопления НДС продажи. На основании записей регистра НДС Продажи формируется книга продаж за I квартал 2017 года (раздел Продажи — подраздел НДС) (см. рис. 1).

Рис. 1. Книга продаж за I квартал 2017 года

Также на основании документа Счет-фактура выданный вносится запись в регистр сведений Журнал учета счетов-фактур.

Несмотря на то, что с 01.01.2015 налогоплательщики, не являющиеся посредниками (экспедиторами, застройщиками), не ведут журнал учета полученных и выставленных счетов-фактур, записи регистра Журнал учета счетов-фактур используются для хранения необходимой информации о выставленном счете-фактуре.

Выставленный при получении предварительной оплаты счет-фактура регистрируется в книге продаж за I квартал 2017 года (рис. 1).

Облагаемая НДС операция, связанная с получением суммы предварительной оплаты, отражается по строке 070 Раздела 3 налоговой декларации по НДС за I квартал 2017 года (утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ в ред. приказа ФНС России от 20.12.2016 № ММВ-7-3/696@) (операция 1.4 «Формирование декларации по НДС за I квартал 2017 года).

Сведения из книги продаж отражаются в Разделе 9 налоговой декларации по НДС.

Исправление данных бухгалтерского и налогового учета

Поступившие от покупателя 26.03.2017 денежные средства были ошибочно признаны предварительной оплатой по договору № 25 от 01.03.2017, а не оплатой товаров, отгруженных покупателю 03.02.2017 по договору № 15 от 01.02.2017.

Согласно пункту 5 Положения по бухгалтерскому чету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утв. приказом Минфина России от 28.06.2010 № 63н, ошибка отчетного года, выявленная до окончания этого года, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка.

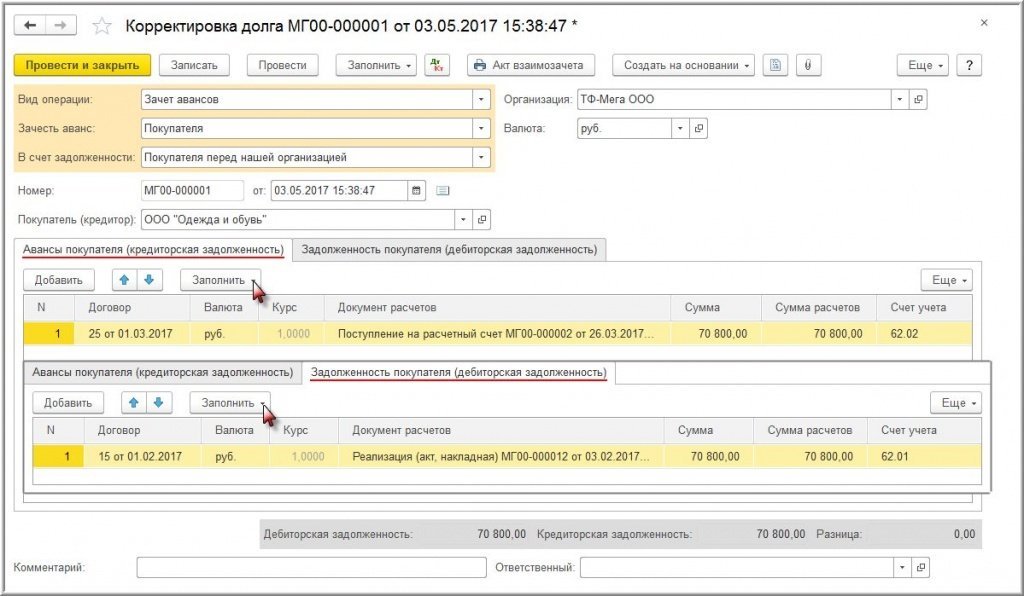

Регистрация операции 2.1 «Уточнение назначения поступивших денежных средств» производится с помощью документа Корректировка долга (раздел Продажи — подраздел Расчеты с контрагентами).

В документе Корректировка долга указываются следующие значения:

|

Поле |

Данные |

|

«Вид операции» |

«Зачет авансов» |

|

«Зачесть аванс» |

«Покупателя» |

|

«В счет задолженности» |

«Покупателя перед нашей организацией» |

В табличной части документа на соответствующих закладках указываются реквизиты договоров и сумма засчитываемой предоплаты (рис. 2).

Рис. 2. Документ «Корректировка долга»

После проведения документа формируется бухгалтерская проводка:

Дебет 62.02 с субконто «25 от 01.03.2017» Кредит 62.01 с субконто «15 от 01.02.2017»

— на сумму засчитываемой предоплаты.

Так как полученные денежные средства были ошибочно признаны предварительной оплатой, то на день их поступления был ошибочно исчислен НДС (пп. 2 п. 1 ст. 167 НК РФ) и выставленный авансовый счет-фактура.

В связи с тем, что была ошибочно отражена в учете облагаемая НДС операция по исчислению налога с полученной суммы предоплаты, то обнаруженная ошибка привела к завышению налоговой базы по НДС в I квартале 2017 года и, следовательно, суммы налога, подлежащей уплате в бюджет.

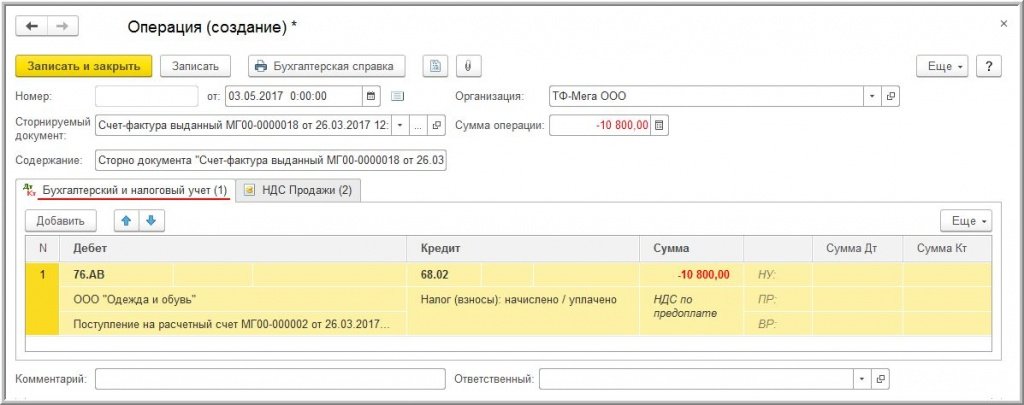

Исправление допущенной ошибки по выставлению счета-фактуры и его регистрации в книге продаж (операции: 2.2 «Сторнирование начисления НДС по авансам полученным», 2.3 «Аннулирование записи по ошибочному счету-фактуре из книги продаж») в программе регистрируется с помощью документа Операция с видом операции Сторно документа (раздел Операции — подраздел Бухгалтерский учет — гиперссылка — Операции, введенный вручную) (рис. 3).

В шапке документа указывается:

|

Поле |

Данные |

|

«от» |

Дата исправления допущенной ошибки |

|

«Сторнируемый документ» |

Ошибочно выставленный авансовый счет-фактура |

Рис. 3. Сторнирование начисления НДС по авансам полученным

Поле Содержание и табличная часть документа заполняются автоматически после выбора сторнируемого документа.

На закладке Бухгалтерский и налоговый учет отражаются соответствующая сторнировочная бухгалтерская запись:

Дебет 76.АВ Кредит 68.02

— на сумму НДС, исчисленную с полученной предоплаты.

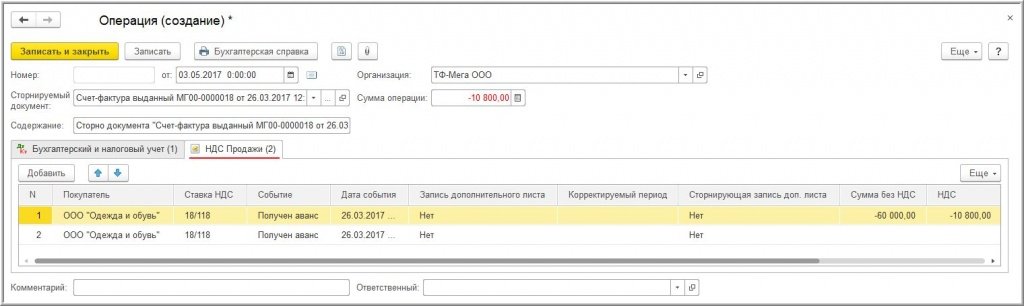

В регистр НДС Продажи автоматически вносится соответствующая сторнировочная запись с указанием следующих значений (рис. 4):

|

Графа |

Данные |

|

«Запись дополнительного листа» |

«Нет» |

|

«Корректируемый период» |

Значение отсутствует |

|

«Сумма без НДС» |

«-60 000,00» |

|

«НДС» |

«-10 800,00» |

Рис. 4. Аннулирование записи по ошибочному счету-фактуре из книги продаж до ручной корректировки

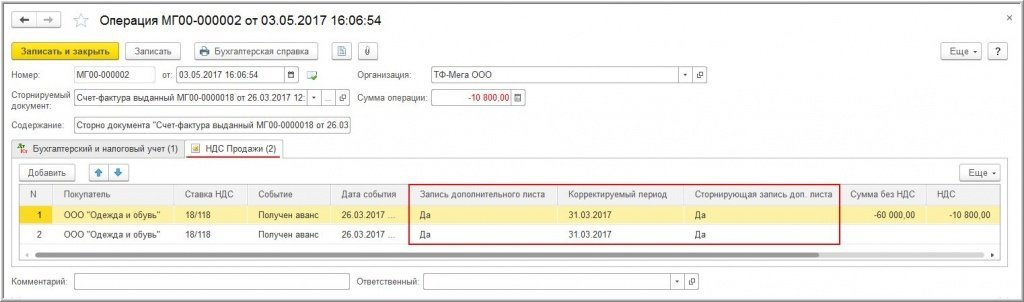

Поскольку аннулирование регистрационной записи по ошибочно выставленному счету-фактуре должно производиться в дополнительном листе книги продаж периода поступления денежных средств, т. е. I квартала 2017 года, необходимо внести корректировку в записи регистра НДС Продажи (см. рис. 5).:

|

Графа |

Данные |

|

«Запись дополнительного листа» |

Заменить значение на «Да» |

|

«Корректируемый период» |

Указать любую дату I квартала 2017 года, например, 31.03.2017 |

|

«Сторнирующая запись доп. листа» |

Заменить значение на «Да» |

Рис. 5. Аннулирование записи по ошибочному счету-фактуре из книги продаж после ручной корректировки

Поскольку при исчислении НДС с полученной суммы предоплаты запись в регистр накопления НДС Продажи вносилась двумя строками, то необходимо произвести соответствующую корректировку в каждой строке.

После записи документа Операция будет внесена запись об аннулировании по ошибочно выставленному авансовому счету-фактуре в дополнительный лист книги продаж за I квартал 2017 года (рис. 6).

Рис. 6. Дополнительный лист книги продаж за I квартал 2017 года

Следует отметить, что сам ошибочно выставленный счет-фактура аннулированию (изъятию, уничтожению) не подлежит. По мнению ФНС России, закрепление механизма аннулирования счетов-фактур нецелесообразно, поскольку если ошибочно выставленный счет-фактура не зарегистрирован в книге продаж, то к учету он не принимается (письмо ФНС России от 30.04.2015 № БС-18-6/499@).

При принятии решения о представлении уточненной налоговой декларации по НДС за I квартал 2017 года (операция 2.4 «Формирование уточненной декларации по НДС за I квартал 2017 года»), в состав такой уточненной декларации будут входить те же самые разделы, что и в состав первичной декларации (п. 2 Порядка заполнения налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@).

При этом на титульном листе декларации будет указан номер корректировки «1», и дата подписи «03.05.2017».

В Разделе 3 уточненной налоговой декларации по строке 070 будут отсутствовать налоговая база и сумма исчисленного налога.

Кроме того, в уточненной декларации появится дополнительно Приложение 1 к Разделу 9, в котором будут отражены сведения из дополнительного листа книги продаж. Поскольку в первичной декларации такие сведения отсутствовали, то в строке Ранее представленные сведения будет проставлена отметка Неактуальны, что соответствует признаку актуальности «0» и означает, что в ранее представленной декларации эти сведения по Разделу 9 не представлялись (п. 48.2 Порядка заполнения налоговой декларации по НДС).

Поскольку в саму книгу продаж изменения не вносились, то в налоговую инспекцию сведения из Раздела 9 можно повторно не выгружать, для чего достаточно установить в строке Ранее представленные сведения отметку в поле Актуальны, что соответствует признаку актуальности «1» и означает, что сведения, представленные налогоплательщиком ранее в налоговый орган, актуальны, достоверны, изменению не подлежат и в налоговый орган не представляются (п. 47.2 Порядка заполнения налоговой декларации по НДС).