Стандарт, утвержденный данным документом, применяется с 1 января 2022 года, за исключением абзаца первого пункта 25, который применяется с 1 января 2024 года. Организация может принять решение о применении Стандарта до указанных сроков.

18. Допустимые способы исправления документов бухгалтерского учета устанавливаются экономическим субъектом с учетом требований настоящего Стандарта, за исключением случаев, когда в соответствии с законодательством Российской Федерации или принятыми в соответствии с ним правилами внесение исправлений в документы бухгалтерского учета запрещено.

19. Исправление в документе бухгалтерского учета производится таким образом, чтобы были ясны ошибочные и исправленные данные. Оно должно содержать дату исправления, а также подписи лиц, составивших первичный учетный документ (при исправлении первичного учетного документа) или ответственных за ведение регистра бухгалтерского учета (при исправлении регистра бухгалтерского учета), внесших это исправление, с указанием их должностей, фамилий и инициалов, либо иных реквизитов, необходимых для идентификации этих лиц.

20. Допускается исправление документа бухгалтерского учета, составленного в виде электронного документа, путем составления нового (исправленного) электронного документа. При этом новый (исправленный) документ должен содержать указание на то, что он составлен взамен первоначального электронного документа, дату исправления, а также электронные подписи лиц, составивших первичный учетный документ (при исправлении первичного учетного документа) или ответственных за ведение регистра бухгалтерского учета (при исправлении регистра бухгалтерского учета), с указанием их должностей, фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц. Средства воспроизведения нового (исправленного) электронного документа должны обеспечить невозможность использования его отдельно от первоначального электронного документа.

21. Исправление в документе бухгалтерского учета, составленном на бумажном носителе, производится путем зачеркивания ошибочного текста или суммы и указания исправленного текста или суммы над зачеркнутым.

Зачеркивание производится чертой таким образом, чтобы можно было прочитать ошибочный текст или сумму.

Исправление в документе бухгалтерского учета, составленном на бумажном носителе, должно сопровождаться надписью «Исправлено» и содержать дату исправления, а также подписи лиц, составивших первичный учетный документ (при исправлении первичного учетного документа) или ответственных за ведение регистра бухгалтерского учета (при исправлении регистра бухгалтерского учета), в котором произведено исправление, с указанием их должностей, фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

Исправления в виде подчисток (в частности, замазывания, стирания) в документе бухгалтерского учета, составленном на бумажном носителе, не допускаются.

22. Исправление в регистре бухгалтерского учета может также производиться путем внесения в него исправительной записи по счетам бухгалтерского учета. Исправительная запись производится в форме записи на ту же сумму, что и ошибочная запись (часть суммы ошибочной записи), но со знаком минус (сторнировочная запись), либо в форме записи на сумму, дополняющую сумму ошибочной записи до правильной величины (дополнительная запись).

Порядок внесения исправлений в первичные учетные документы в 2022 году изменился. Причина тому — в новом ФСБУ 27/2021. С его вступлением в силу один из применявшихся ранее способов правки первички стал недоступен. Смотрите, какой способ отпал, а какой остался.

Исправление ошибок в первичных бухгалтерских документах разрешают закон о бухучете (от 06.12.2011 № 402-ФЗ) и ФСБУ 27/2021 (приказ Минфина от 16.04.2021 № 62н).

Согласно данным НПА при внесении исправлений в исходный документ, составленный на бумаге, ошибочную информацию зачеркивают, записывают верную, ставят пометку: «Исправлено» или «Исправленному верить» и указывают дату внесения исправлений. На документе должны быть проставлены подписи лиц, которые составили данный документ, с указанием их Ф. И. О. Если на момент внесения исправления кто-то из них уволился, рекомендуеется заверить исправление подписью руководителя. Ставить на исправительной надписи печать закон не требует.

Пример внесения исправления в первичный учетный документ от КонсультантПлюс

При проверке требования-накладной по форме N М-11 бухгалтер ООО «Альфа» обнаружил ошибку в наименовании материальных ценностей: вместо «М-400-Д20» было ошибочно указано «М-500-А10». В связи с этим 13.07.2022 в требование-накладную внесены исправления: зачеркнуто «М-500-А10», внесена верная запись — «М-400-Д20», добавлена надпись «Исправлено», дата исправления. Исправления заверены лицами, составившими требование-накладную: Красиным О.С. и Сидоровым Р.С.

Смотрите пример правок бесплатно, оформив пробный доступ к системе.

ОБРАТИТЕ ВНИМАНИЕ! В каких первичных документах не допускаются исправления? Запрещается исправлять кассовые и банковские документы: приходный и расходный кассовый ордера, платежные поручения (п. 16 Положения по бухучету и отчетности, утв. приказом Минфина от 29.07.1998 № 34н). Такой ошибочный документ нужно заменить новым с верными данными.

До вступления в силу ФСБУ 27/2021 налоговики разрешали вместо правки исходного документа оформить другой — исправительный (см., например, письмо ФНС от 05.03.2018 № СД-4-3/4226@). Порядок внесения исправлений в этом случае был подобен выписке исправительного счета-фактуры. То есть в нем делали указание на то, что это исправительный документ, приводили номер и дату исходного документа, а также порядковый номер и дату исправления.

Однако сейчас этот способ применять нельзя, считает Минфин. В Информационном сообщении от 10.06.2021 № ИС-учет-33 (подп. г п.

Способ с заменой используют только для исправлений в первичных документах, составленных в электронной форме. Это прямо предусмотрено п. 20 ФСБУ 27/2021.

Удостоверьтесь, что вы соблюдаете все требования нового ФСБУ 27/2021 по документообороту с помощью Готового решения от КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Узнайте также, как исправлять ошибки в бухгалтерской отчетности.

✅ Ошибки в документах – ошибки везде?

Документирование – первейший элемент метода бухгалтерского учета. Как у любой науки, у бухучета есть предмет и метод: предметом являются факты хозяйственной жизни, а метод включает в себя документирование, инвентаризацию, оценку, калькуляцию, счета, двойную запись, баланс, отчетность. Один из основных постулатов учета: нет документа – нет факта хозяйственной жизни. В федеральном законе № 402-ФЗ «О бухгалтерском учете» (далее – закон № 402-ФЗ) документам посвящена отдельная статья – 9-я.

В рамках программы реформирования бухгалтерского учета Минфин утвердил в 2021 г. (16.04.2021 г., приказ № 62н) отдельный стандарт, посвященный документам – ФСБУ 27/2021 «Документы и документооборот в бухгалтерском учете».

В ч. 3 ст. 9 закона № 402-ФЗ говорится о необходимости подтверждения фактов хозяйственной жизни документами либо при совершении самого факта, либо сразу после его окончания.

Документы могут быть составлены на бумаге и в электронном виде (ч. 5 ст. 9 закона № 402-ФЗ).

Ошибки первичных документов классифицируются по различным основаниям:

— по причинам возникновения (невнимательность и некомпетентность специалистов, неисправность вычислительной техники и т.п.);

— по месту возникновения (в текстовых и числовых данных самих документов, в учетных регистрах);

— по значению (ошибки самого документа, не повлиявшие на другие данные (например, дата, описательная часть), и ошибки, повлиявшие на другие операции (пример: неверная сумма расходов приведет к искажению налоговой базы по налогу на прибыль).

К ошибкам первичных документов можно отнести: отсутствие обязательных реквизитов, наличие несанкционированных изменений (помарки, подчистки), исправления в тех документах, которые нельзя изменять (кассовые и банковские документы (п. 7 ст. 9 закона № 402-ФЗ, пункт 4.7 указания Банка России от 11.03.2014 № 3210-У)) и др.

Последствиями ошибок в первичных документах могут стать неверные подсчеты результатов хозяйственных операций и налоговых баз, споры с контрагентами, претензии налоговых органов.

Вывод: ошибки в документах нужно исправлять.

✅ Как исправить ошибку

На первый взгляд есть простое решение: документ с ошибкой заменить на новый, где ошибок уже не будет. Но Минфин и ФНС против таких кардинальных способов исправления: в письмах ФНС от 12.01.2018 № СД-4-3/264, от 05.03.2018 № СД-4-3/4226@, от 23.03.2018 № СД-4-3/5412@ и Минфина от 23.10.2017 № 03-03-10/69280 указано, что первичный документ с ошибкой, ранее принятый к учету, заменять новым документом нельзя, ошибки следует исправить по правилам бухучета.

Закон № 402-ФЗ (ч. 7 ст. 9) допускает наличие исправлений в первичном учетном документе (кроме исключений, установленных иными нормативными актами, см. выше), ФСБУ 27/2021 содержит отдельный раздел, регламентирующий исправления в документах.

Порядок оформления исправлений установлен следующий: исправить, указать дату, подписи лиц, составивших документ, идентифицирующие их данные (ФИО и др.). Это корректурный способ внесения изменений. Но есть и другой способ – выставление корректирующего (исправленного) документа, по аналогии со счетами-фактурами. Эти два способа рассмотрены в Рекомендации БМЦ* Р-41/2013-КпР «Внесение исправлений в первичные документы».

Организациям предлагается самостоятельно разработать и утвердить в учетной политике способ внесения исправлений в первичные документы, учитывая особенности документооборота.

Согласно п. 12 ФСБУ 27/2021 организация может включать в документ бухгалтерского учета реквизиты, дополняющие обязательные, например, поля первичного документа: «Исправление №» и «от», где будут указаны номер и дата исправляемого документа.

Сложнее обстоит дело с внесением изменений в электронные документы.

ФНС в письме от 11.10.2019 № ЕД-4-15/20928@ напомнила, что нормативные документы не устанавливают порядок аннулирования содержащих ошибки электронных документов. Но, добавляет ФНС, у контрагентов есть право договориться о том, что документ с ошибками не будет иметь правовых последствий, то есть будет аннулирован.

И снова нам подсказывает БМЦ¹: Р-42/2013-КпР «Внесение исправлений в электронные документы» рекомендует исправлять электронный первичный документ (ЭПД) выставлением исправленного ЭПД с дополнительными полями «номер» и «дата исправления», которые переносятся из первоначального ЭПД.

Исправленный ЭПД содержит два связанных файла: файл обмена информации продавца (информация продавца) и файл обмена информации покупателя (информация покупателя). Оформленным исправленный ЭПД будет считаться при наличии электронных подписей обеих сторон сделки.

✅ Примеры из практики

1️⃣ В первичный документ (ТОРГ-12) внесены исправления, заверенные подписью только одного из лиц, составивших документ. Достаточно ли одной подписи для подтверждения изменений? Ответ – нет, не достаточно. И закон № 402-ФЗ, и ФСБУ 27/2010 указывает на необходимость подтверждения исправлений всеми лицами, составившими (читай: подписавшими, уточняется в п. 16 Положения по ведению учета и отчетности № 34н) документ.

Судебная практика настаивает на том же: в первичные учетные документы исправления могут вноситься лишь по согласованию с участниками хозяйственных операций, что должно быть подтверждено подписями тех же лиц, которые подписали документы, с указанием даты внесения исправлений (постановления Первого ААС от 20.10.2014 № 01АП-5686/14, ФАС Поволжского округа от 02.07.2013 № Ф06-4577/13 по делу № А06-8882/2011). Важный момент – исправления не должны быть односторонними, должны присутствовать подписи и исполнителей (продавцов), и заказчиков (покупателей).

2️⃣ Как внести исправления в счет на оплату? В общем случае счет на оплату не относится к первичным документам (правда, счета на оплату коммунальных услуг, аренды могут подтверждать факты оказания соответствующих услуг и рассматриваться как первичные учетные документы при наличии всех обязательных реквизитов (письма Минфина от 29.07.2010 № 03-03-06/1/494, УФНС по г. Москве от 17.10.2011 № 16-15/100085@)). Если организация определит для себя, что счет на оплату – это не первичный документ, при наличии ошибок его можно просто заменить на новый.

3️⃣ В УПД со статусом «1» допущена техническая ошибка. Как исправить? Если ошибка препятствует идентификации налогоплательщика и прочих данных для вычета по НДС, нужно составить новый УПД со статусом «1», где указать верные данные с таким же номером и датой, а в строке 1а — номер и дату исправлений (пп. 1.1 п. 1 приложения 7 к письму ФНС от 17.10.2014 г. № ММВ-20-15/86@).

Если ошибки содержатся только в реквизитах счета-фактуры (и первичного документа), то оформляют новый УПД со статусом «2» с таким же номером и датой, как и ошибочный, и с указанием в строке 1а даты и номера исправлений.

4️⃣ При заполнении путевого листа была допущена ошибка: сумма фактического расхода, которая превышала норму, была отражена в путевом листе как расход по норме. Как исправить (внести исправления в путевой лист или составить бухгалтерскую справку)? Исправление можно внести корректурным способом (зачеркнуть ошибку, внести правильные данные, поставить надпись «исправлено», заверить исправление подписями ответственных лиц), либо составить новый экземпляра путевого листа, в котором указать номер и дату первичного документа, а также порядковый номер и дату исправления (по аналогии в исправлением счетов-фактур) (письмо Минфина от 22.01.2016 № 07-01-09/2235, письма ФНС от 23.03.2018 № СД-4-3/5412@, от 05.03.2018 № СД-4-3/4226@, от 12.01.2018 № СД-4-3/264). Составление только бухгалтерской справки недостаточно для обоснования расходов на приобретение ГСМ, поскольку первичным документом для этого является путевой лист.

✅ Выводы

Ошибки в первичных документах исправлять нужно, выберите свой способ внесения исправлений (корректурный либо составление нового документа с указанием исправленного), закрепите способ в учетной политике.

* Бухгалтерский методологический центр (БМЦ) является субъектом негосударственного регулирования бухгалтерского учета в пределах компетенций, установленных ст. 24 Федерального закона № 402-ФЗ «О бухгалтерском учете».

«Такском» — один из крупнейших разработчиков сервисов для бизнеса в России. Компания является первым оператором электронной отчетности и основоположником обмена электронными документами в стране.

20 лет «Такском» помогает организациям наладить взаимодействие с государством и контрагентами, а также упростить и ускорить внутренние бизнес-процессы:

— удаленная сдача отчетности в госорганы, в том числе решения 1С;

— оформление и получение электронных подписей;

— подключение и обслуживание онлайн-касс, а также услуги ОФД;

— надежный, выгодный и удобный переход на электронный документооборот;

— решения для маркировки и прослеживаемости товаров;

— проверка контрагентов.

Читайте больше в базе знаний «Такском»

Отправить

Запинить

Твитнуть

Поделиться

Отправим материал Вам на почту

Ошибки в документации: как исправлять? Два способа внесения правок в первичку

Ни один человек не может быть абсолютно уверенным в том, что делает все безошибочно. Даже бухгалтер. Каким бы щепетильным, аккуратным и педантичным он бы ни был. Иногда по воле коварного случая неточности могут возникать неожиданно без какого-либо умысла. Как показывает практика, ошибки в документообороте- не редкость. Оплошность может произойти даже при использовании специализированного программного обеспечения, предназначенного для автоматизации документооборота, подготовки первичных документов, на которых, собственно, и основывается весь бухучет.

Согласно нормам российского законодательства, любой документ с недостоверными сведениями теряет свою юридическую значимость. Следовательно, организация не имеет права использовать его в качестве подтверждения факта ведения своей финансовой деятельности в дальнейшем.

Однако, совсем не все реквизиты «неприкосновенны».

В соответствии с разъяснениями Минфина существенная ошибка – это недостоверные данные, содержащиеся в первичном документе в названии, содержании, дате составления, должности и ФИО исполнителя или подписанта, величинах (натуральных и денежных). Другими словами, любые описки/просчеты в перечисленных выше сведениях дают полное основание считать тот или иной документ недействительным с точки зрения закона до исправления ошибок в первичных документах.

Наиболее распространенными и часто выписываемыми первичными документами являются:

- Акты об оказании услуг;

- Авансовые отчеты;

- Накладные.

Исправление ошибок в документах, перечисленных выше, возможно, но делать это надо строго в соответствии с нормами.

Самые распространенные ошибки документооборота

Чтобы не допустить случаев потери тем или иным документом его легитимности, рекомендуем учитывать перечисленные ниже аспекты при заполнении различных первичных документов.

Акты

Эти первичные документы должны обязательно иметь название, которое может быть определено на организационном уровне. Также необходима дата составления, т.к. многие ошибочно считают, что, указав в содержании акта период, в течение которого выполнялись работы или услуги, они снимают с себя ответственность проставлять дату составления документа.

Обязательно проверяйте ИНН своего контрагента. Сверку следует делать не только с регистрационной карточкой организации, но и с данными, содержащимися в ЕГРЮЛ. Наименование услуг должно быть прописано подробно и не вызывать вопросов у налоговой. Если акт заверяется подписантом по доверенности, надо обязательно указать реквизиты доверенности и приложить к документу ее копию.

Узнать всю информацию про контрагентов вам позволит СБИС Проверка контрагента. СБИС покажет вам юридический адрес, ИНН предприятия, ФИО директора, а также выявит аффилированных лиц, покажет данные по финансовой стабильности организации, а еще выдаст заключение о добросовестности контрагента. Узнайте у наших специалистов о бесплатном тест-дайве сервиса!

Накладные

В накладной должны быть обязательно прописаны такие сведения, как дата и номер, а также указаны должность и ФИО подписантов.

Авансовые отчеты

В этих документах строгой отчетности обязательными реквизитами являются дата, сведения о подотчетнике (ФИО, должность) и о статьях расходов с пояснениями.

Два способа исправления ошибок в документах

Утвержденным приказом № 62н от 16.04.2021г. Минфин определил отдельный стандарт ФСБУ 27/2021 «Документы и документооборот в бухгалтерском учете», в рамках которого содержится отдельный раздел, регламентирующий правила исправления ошибок в документах.

При обнаружении ошибки в документе, следует, в первую очередь, классифицировать, является она существенной или нет. Если неточность отменяет легитимность документа, тогда следует ее оперативно исправить. Существуют правила, регламентирующие корректировки в первичке, согласно которым необходимо обязательно указывать дату, когда изменение было внесено, а также сведения о сотруднике (ФИО, должность), которые внес эти правки.

Законом предусмотрена два основных пути, по которым можно пойти при необходимости исправлений в первичной документации:

- Правки в первоначальном документе;

- Создание и отправка корректирующего документа.

Остановимся подробнее на каждом из них.

Исправления в первоначальном документе

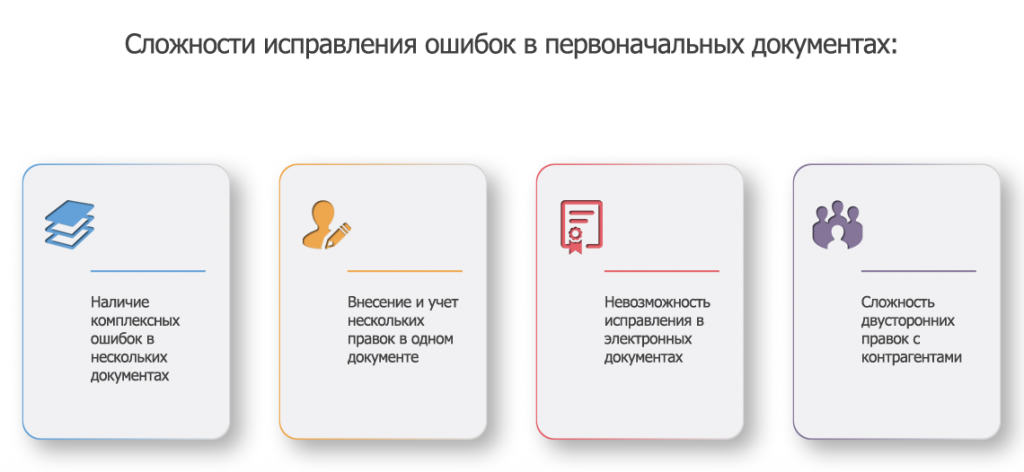

Первым способом исправления ошибок в документе является непосредственная правка данных. С одной стороны, это самый простой вариант из всех возможных, ведь требуется только откорректировать неверные данные. Однако, есть определенные сложности, например:

- Если ошибка документооборота комплексная, тогда придется вносить правки в большее количество бумаг. Это неудобно и, более того, может породить новые неточности;

- Также в случае нескольких правок в одном документе он просто-напросто становится малочитабельным. Контрагент может не разобраться в исправлениях и не понять, каким данным стоит доверять. Те же вопросы может задать налоговый инспектор, который будет проверять эти первичные документы;

- Неприменимость для электронных документов, ведь в этом случае произойдет нарушение целостности контейнеров и криптографической подписи, что автоматически сделает бумагу не легитимной;

- Сложности в двусторонних правках – если ошибки в документообороте были обнаружены уже после взаимного обмена экземплярами с контрагентом, то необходимо будет точно проконтролировать, что исправления ошибок в документах были точно внесены. В этом случае можно еще попросить контрагента уничтожить имеющуюся версию и направить ему новую бумагу с внесенными в нее от руки исправлениями.

Как видите, у первого способа есть много ограничений, которые не удобны с операционной точки зрения, отнимают много времени и ресурсов и, что самое главное, могут породить новые неточности и несоответствия.

Корректирующие документы

Наиболее современным, удобным, прозрачным способом исправления ошибок документооборота является второй способ: создание нового, правильного документа. На законодательном уровне этот способ четко не регламентирован, следовательно, каждое предприятие может самостоятельно выработать правила для этой процедуры и закрепить их в нормах и учетных политиках.

Существует лишь одно ограничение – вносить исправления в системе электронного документооборота может только сторона, которая выписала первичную документацию даже если неточность была выявлена контрагентом.

Для эффективной работы с документами в организации, повышения скорости оборота и согласования бумаг, сокращения числа ошибок рекомендуем вам воспользоваться системой СБИС Электронный документооборот. Для работы в нем вам потребуется электронная цифровая подпись, приобрести которую можно в нашем Центре ЭЦП.

Оставьте заявку и получите бесплатную консультацию и выгодное предложение на СБИС уже сегодня.

Оставьте заявку и получите бесплатную консультацию уже сегодня!

Видео по теме

150 000

Клиентов на постоянной поддержке

40

Офисов по всей России и продолжаем расширяться

15 лет

Мы успешно работаем в сфере электронных решений

24/7

Всегда на связи с клиентами группа Техподдержки

21.08.2017

Сапер, согласно поговорке, ошибается лишь один раз. Для бухгалтера ошибка в большинстве случаев не столь критична. Но только если ее вовремя исправить. Как именно? Исправлять бухгалтерские ошибки следует по правилам, установленным нормативными документами. Универсального подхода к решению этой проблемы не существует.

Обсудим способы исправления ошибок в документах, оформленных на бумажных носителях. Ошибиться можно при составлении первичного учетного документа, регистра бухгалтерского учета, формы бухгалтерской отчетности, налоговой декларации или расчета. При этом исправлению поддается не каждый документ. В некоторых случаях его придется оформлять заново.

Первичные учетные документы

Часть 7 статьи 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» допускает исправления в первичных учетных документах с оговоркой: «если иное не установлено федеральными законами или нормативными правовыми актами органов государственного регулирования бухгалтерского учета».

В какие первичные документы не вносят исправления

Сначала разберемся, в какие первичные документы вносить исправления нельзя.

Во-первых, не подлежат исправлению кассовые документы – приходные и расходные кассовые ордера (п. 4.1, п. 4.7 Указания Банка России от 11.03.2014 № 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства»). Иные документы, создаваемые в процессе ведения кассовых операций (например, кассовую книгу), исправлять можно.

Помимо кассовых ордеров, недопустимо исправлять бланки строгой отчетности. Пункт 10 Постановления Правительства РФ от 06.05.2008 № 359 «О порядке осуществления наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения контрольно-кассовой техники» гласит: бланк документа должен заполняться четко и разборчиво, исправления не допускаются. Испорченный или неправильно заполненный БСО перечеркивается и прилагается к книге учета бланков документов за тот день, в котором они заполнялись.

Наконец, не допускаются ошибки в банковских документах (п. 16 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утв. Приказом Минфина России от 29.07.1998 № 34н). Так, исправление в платежном поручении банк воспримет как нарушение целостности распоряжения на перевод денежных средств. Распоряжение с таким дефектом исполнению не подлежит (п.п. 2.1.–2.4 Положения о правилах осуществления перевода денежных средств, утв. Банком России 19.06.2012 № 383-П).

В какие первичные документы можно вносить исправления

В иных случаях исправления в «первичку» вносить можно. На основании Федерального закона «О бухгалтерском учете» исправление должно содержать дату исправления, а также подписи лиц, составивших документ, в котором произведено исправление, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц. Между тем из данной лаконичной формулировки неясно:

- можно ли ошибочную запись замазать корректирующим средством;

- кто подпишет исправления в отсутствие работника, допустившего ошибку.

Давайте разбираться.

На основании Федерального закона «О бухгалтерском учете» (ч. 1 ст. 30) правила ведения бухгалтерского учета, утвержденные уполномоченными федеральными органами исполнительной власти до принятия данного закона, применяются в части, ему не противоречащей.

Порядок исправления ошибок в первичных документах был установлен Положением о документах и документообороте в бухгалтерском учете (утв. Минфином СССР 29.07.1983 № 105). Пункты 4.1–4.3 Положения разъясняют:

- в тексте и цифровых данных первичных документов подчистки и неоговоренные исправления не допускаются;

- для исправления ошибки в первичных документах зачеркиваются неправильный текст или суммы и надписываются над зачеркнутым исправленный текст или суммы;

- зачеркивание производится одной чертой так, чтобы можно было прочитать исправленное;

- исправление ошибки в первичном документе должно быть оговорено надписью «исправлено».

Актуальность данного порядка подтверждена письмом Минфина России от 31.03.2009 № 03-07-14/38.

Обратите внимание

Ошибки в первичных учетных документах, не препятствующие налоговым органам при проведении налоговой проверки идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость и другие обстоятельства документируемого факта хозяйственной жизни, не являются основанием для отказа в принятии соответствующих расходов в уменьшение налоговой базы по налогу на прибыль (Письмо Минфина России от 04.02.2015 № 03-03-10/4547).

А если под исправлением невозможно поставить подпись работника, составившего документ? Предположим, он уволился, заболел, находится в командировке или в отпуске.

Нормативными документами данный вопрос не урегулирован. Поэтому способ внесения исправлений при таких обстоятельствах компания вправе разработать самостоятельно (письмо Минфина России от 22.01.2016 № 07-01-09/2235).

Так, перечень лиц, имеющих право подписи первичных учетных документов, утверждает руководитель организации по согласованию с главным бухгалтером (п. 14 Положения по ведению бухгалтерского учета и бухгалтерской отчетности…). В этот же перечень можно включить лиц, уполномоченных на подписание исправлений за отсутствующего работника. Например, можно оговорить, что исправления подписывает то же лицо, которое наделено правом подписывать аналогичные документы.

Отдельные авторы предлагают производить исправления на основе доверенности. Но мы эту точку зрения не разделяем. Дело в том, что доверенность – инструмент гражданско-правовых отношений. Между тем трудовая функция подлежит личному исполнению (ст. 15 ТК РФ). Примечательно, что в Трудовом кодексе термин «доверенность» вообще не упоминается. Кроме того, в доверенности в качестве представителя необходимо указать конкретное лицо (п. 1 ст. 185 ГК РФ). А в ситуации прекращения трудового договора с работником это заведомо невозможно.

Поскольку ведение бухгалтерского учета организует руководитель экономического субъекта, именно он полномочен на принятие решений о том, кто именно подпишет исправления вместо отсутствующего работника. Да и вообще: где это видано, чтобы работник самостоятельно назначал себе «заместителя»?

Корректирующий документ

Для составления «первички» вы вправе использовать форму универсального передаточного документа (УПД). Если возникла необходимость его исправить – воспользуйтесь формой универсального корректировочного документа (УКД) на основе формы корректировочного счета-фактуры, рекомендованной ФНС России письмом от 17.10.2014 № ММВ-20-15/86@.

Счета-фактуры

Порядок исправлений счетов-фактур определен постановлением Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» (п. 7 разд. II приложения № 1).

В зависимости от характера ошибки вам придется либо составить новый счет-фактуру – корректирующий, либо внести исправления в имеющийся. В случае обнаружения в счетах-фактурах ошибок, не препятствующих налоговым органам идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость, а также налоговую ставку и сумму налога, предъявленную покупателю, новые экземпляры счетов-фактур не составляются. Счет-фактура с внесенными в него исправлениями подписывается руководителем и главным бухгалтером организации либо иными уполномоченными в установленном порядке лицами.

Например, если в счете-фактуре неверно указано наименование реализуемого товара, то необходимо составить новый счет-фактуру. В противном случае налогоплательщик утрачивает право на вычет НДС (письмо Минфина России от 14.08.2015 № 03-03-06/1/47252).

Регистры бухгалтерского учета

В регистре бухгалтерского учета не допускаются исправления, не санкционированные лицами, ответственными за ведение указанного регистра. Исправление в регистре бухгалтерского учета должно содержать дату исправления, а также подписи лиц, ответственных за ведение данного регистра, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

P. S. В общем, не ошибается лишь тот, кто ничего не делает.

Источник: Бухгалтерия.ру

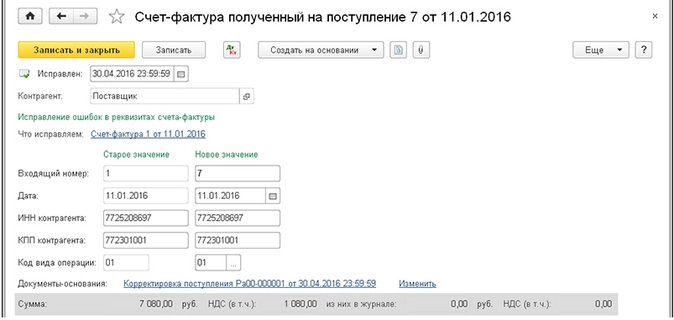

Расскажем, как в конфигурации системы 1С:Бухгалтерия можно исправить собственные ошибки в учёте при помощи документа по корректировке поступлений.

До начала статьи стоит отметить, что для того, чтобы начать использовать документы: Корректировка реализации и «Корректировка поступления 1С» в конфигурации системы 1С:Бухгалтерия – нужно открыть настройки функционала, перейти на вкладку «Торговля» и убрать «галочку» около пункта «Исправительные и корректировочные документы».

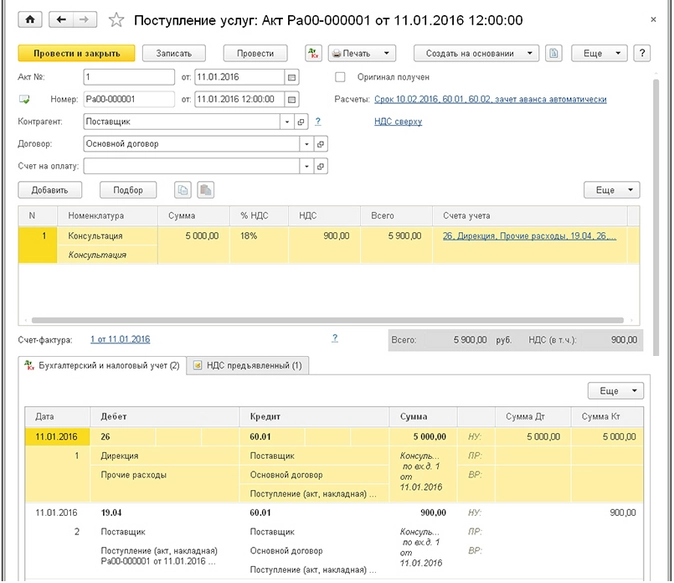

1. Пример ошибок в конфигурации системы 1С:Предприятие

Для начала будет приведён пример, заданы исходные условия, основываясь на которых возникла ошибка.

Пусть существует некая компания, в которой применяется общий режим налогообложения. И эта компания платит НДС. При этом 01.01.2016 бухгалтерией было допущено две ошибки во время ввода первичного документа в 1С: акта по оказанию услуг, который был выдан другой компанией.

Первая ошибка была связана с указанием некорректной цены за услугу. А вторая ошибка связана с тем, что во время регистрации счёта-фактуры в 1С, который передал поставщик, был неверно введён его номер.

Акт по оказанию услуг должен быть зарегистрирован внутри конфигурации системы 1С:Бухгалтерия при помощи документа «Поступление», с использованием операции «Услуги». А в строке «Сумма», внутри таблицы, по ошибке было указано на тысячу рублей меньше, чем должно было.

А полученный счёт-фактура в 1С зарегистрирован в документации при помощи прописывания его даты и номера. Однако, была допущена ошибка и записан не тот номер.

2. Последствия наличия ошибок в конфигурации системы 1С Бухгалтерия

Затраты по купленной услуге в бухучёте считают общехозяйственной статьёй расходов, которая записывается на 26 учётный счёт.

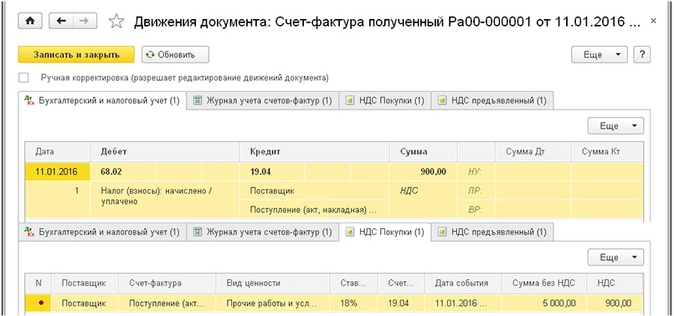

Внутри документа «Поступление» с вышеописанными ошибками будет такое содержание, как показано на скриншоте ниже:

Во время проводки документа внутри бухучёта, а также для системы обложения налогами, учитывается цена услуг, без учёта НДС для дебета 26 счёта «Общехозяйственные расходы 1С». После этого выделяется сумма с дебета счёта в 1С 19.04 «НДС по приобретённым услугам», которая была заявлена поставщиком. И эта же сумма учитывается в кредите счёта 60.01 «Расчёты с поставщиками и подрядчиками».

При помощи документа была сформирована запись в регистр с накоплениями НДС при помощи этого регистра формируются записи внутри книги с покупками.

Получаем, что из-за ошибки в указании стоимости услуг, величина расходов была занижена, соответственно была занижена и сумма по заявленному НДС, получается, что задолженность перед поставщиком тоже была уменьшена.

Сам документ счёт-фактура основывается на документе «Поступление». Получается, что в нём также прописана некорректная и сумма, и НДС.

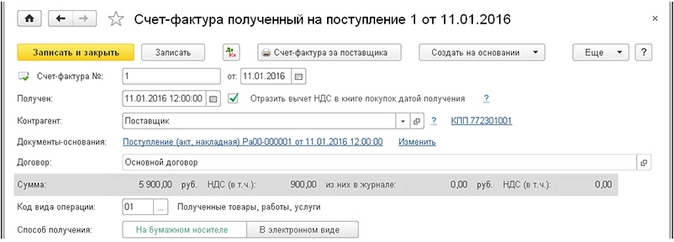

Ниже представлен скриншот с готовым счётом-фактурой 1С Предприятие, в котором находится некорректный номер:

Внутри конфигурации системы 1С: Бухгалтерия величина НДС может быть принята для вычета одним из способов:

-

При помощи документации по регламенту «Формирование записей книги покупок».

-

При помощи документа «Счёт-фактура», если поставить там «галочку» около «Отразить вычет НДС в книге покупок датой получения».

Ниже показан скриншот с примером проводки счёта-фактуры в 1С:

В документации в бухучёте была выбрана величина НДС и сформирована запись для регистра «НДС покупки в 1С», однако, из-за ошибки она была ниже, чем должна была бы, а также счёт-фактура 1С:Предприятие был неверно пронумерован.

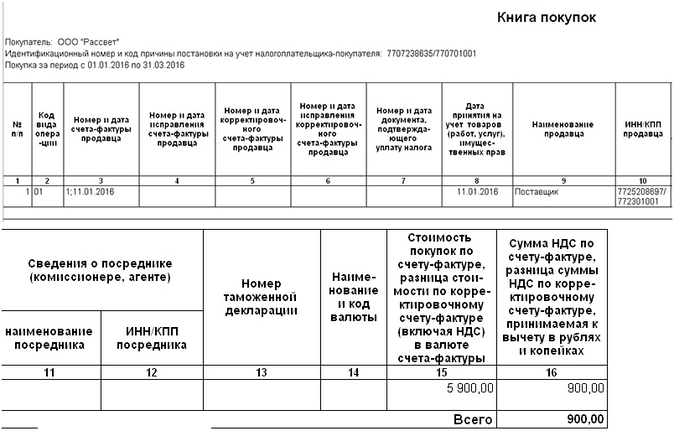

Далее представлено то, как будет выглядеть книга покупок по первому кварталу:

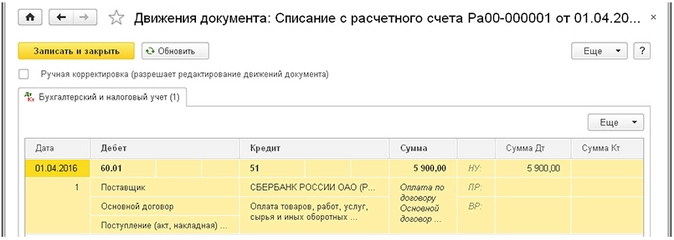

Деньги за услугу были переданы лишь на следующий квартал. А «Платёжное поручение» было некорректно сформировано из-за «Поступление».

Далее демонстрируется документ «Списание с расчётного счёта 1С:Бухгалтерия»:

Однако, после перепроверки уже во втором квартале, ошибки были обнаружены, а НДС-отчёты в 1С первого квартала сданы уже были.

Бесплатно рассчитаем цену установки 1С на вашем предприятии. Поможем выбрать и установим 1С специально под задачи вашего бизнеса. Быстро и качественно обучим ваших сотрудников азам работы с 1С.

Рассчитать стоимость

3. Исправление ошибок в 1С

Для начала нужно понять, как такие ошибки будут исправляться в принципе.

Опираясь на пункт 5 ПБУ 22/2010 «Исправление ошибок в бухучёте и отчётности», если ошибка была найдена до конца года, то она должна быть исправлена записями для конкретных счетов бухучёта для того месяца, в котором была определена неполадка.

Согласно пункту 1 статьи 54 НК, если были найдены какие-либо некорректные моменты в налоговой базе, которые касаются предыдущих налоговых периодов, то в нынешнем налоговом периоде нужно произвести расчёт заново, но за тот период, в котором были найдены ошибки.

Однако, есть исключения. Одно из них – это то, что плательщик налогов может проводить перерасчёт и в том периоде, когда ошибки были выявлены.

В нашей ситуации получилось, что величина расходов стала ниже. Но, дабы налогообложение было корректно сделано на прибыль – прибыль, которая должна облагаться налогом, была увеличена, а налог был уплачен излишне. Из-за этого правку по обложению налогом можно ввести и в данном отчётном периоде.

Однако стоит учесть нюансы с НДС: для этого нужно обратить внимание на постановление Правительства № 1137 от 26.12.2011. Исправляя неточности, будем опираться на 4 пункт «Правил ведения книги покупок», если нужно ввести перемены в книгу с покупками.

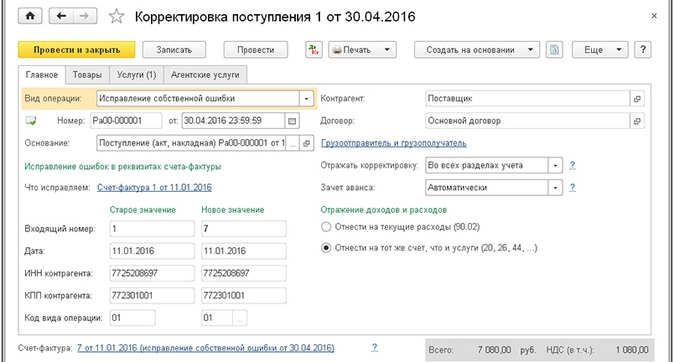

Основой для исправления ошибок будет служить документ «Корректировка поступления 1С», а видом операции будет избран «Исправление собственной ошибки 1С».

На первой странице конфигурации системы 1С:Бухгалтерия нужно открыть вкладку «Главное» и избрать основание, а основанием будет служить тот документ, который содержит ошибку, в котором и будет происходить корректировка.

В этом случае нужно поправить номер на корректный. Во вкладке также можно выбрать то, в каких местах будут учтены изменения:

-

Лишь в учёте НДС.

-

В каждом из учётных разделов.

Аналогично есть возможность избрать счета по отображению затрат и расходов.

Далее демонстрируется скриншот с заполненной вкладкой «Главное» внутри документации «Корректировка поступления 1С»:

Для случая, если нужно поправить показатели, которые содержат денежные суммы, то нужно будет воспользоваться следующими закладками, а именно: «Агентские услуги», «Товары» и «Услуги».

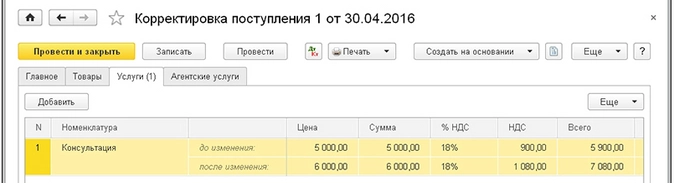

Так как в нашем примере неверные данные были введены в акт об оказании услуг, то нужно использовать закладку «Услуги» и внести туда корректную сумму.

Далее демонстрируются внесения этих изменений:

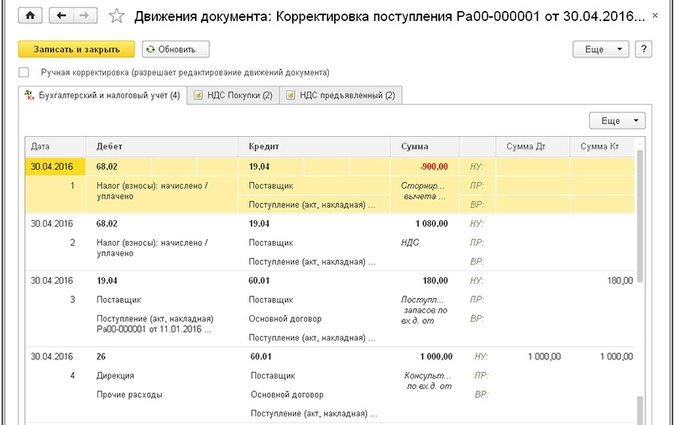

Во время проводки документа в бухучёте пропадает ошибочная проводка по вычету НДС и формируется корректная. Также ещё будут выделены, согласно дебету счёта 19.04, недостающие средства, предъявленные поставщиком НДС, а также увеличена сумма расходов в дебете 26 счёта «Общехозяйственные расходы 1С» для налогового учёта и бухучёта.

Также будет увеличена сумма по кредиту счёта 60.01 – величина долга перед поставщиком.

Ниже представлен скриншот с отображением проводок документа «Корректировка поступления 1С»:

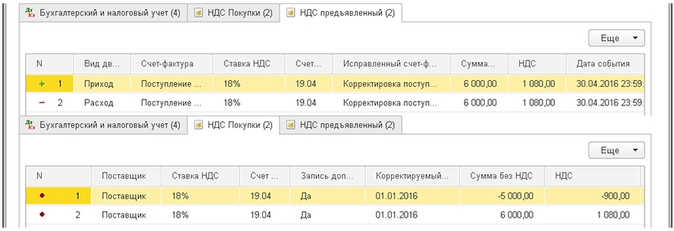

Помимо бухгалтерских и налоговых проводок документом будут сформированы записи по регистрам накопления. В НДС регистре 1С зафиксируется приход на корректную сумму НДС, после чего эта сумма отразится в книге покупок и учтётся расход этой суммы.

Для регистра «НДС Покупки в 1С» сформируются две записи:

-

Неправильный документ с некорректным счётом-фактурой с НДС, который был принят к вычету.

-

Вычет корректной суммы НДС для счёта-фактуры с верными реквизитами.

Исправления будут внесены в предыдущий налоговый период с НДС, а в новых правках будет выставлена отметка о том, что добавлен ещё один лист с указанием периода правок.

Ниже можно увидеть готовые записи для регистров накопления в документе «Корректировка поступления 1С»:

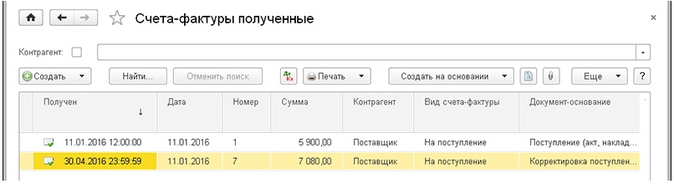

Стоит отметить, что для проводки документа внутри системы 1С создастся ещё один счёт-фактура, в котором будет содержаться метка «исправление собственной ошибки 1С».

Ниже можно увидеть, как рядом отображены корректные и нет документы:

Внутри формы с исправленным счётом-фактурой в 1С будет находиться дата, в которую сделали правку, а также там будет располагаться ссылка на документ, который подвергся правкам.

И внутри формы документа содержатся значения реквизитов, которые были получены от поставщика, и правильное значение, и неправильное, как можно увидеть в примере ниже:

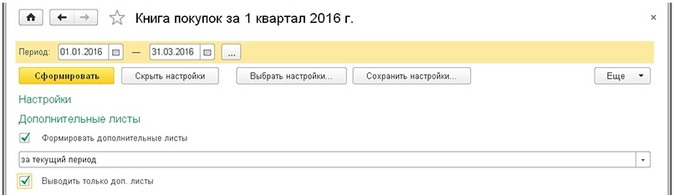

Чтобы проверить, что все действия выше были верны, нужно сформировать книгу с покупками по первому кварталу, то есть, за тот период, в который была допущена ошибка. В нашем отчёте прописываем нужный отрезок времени.

Далее заходим в настройки отчёта, ставим «галочку» около пункта «Формировать дополнительные листы» и проставляем способ формировки – за нынешний период.

На скрине можно увидеть, как выглядят настройки отчёта «Книга покупок в 1С»:

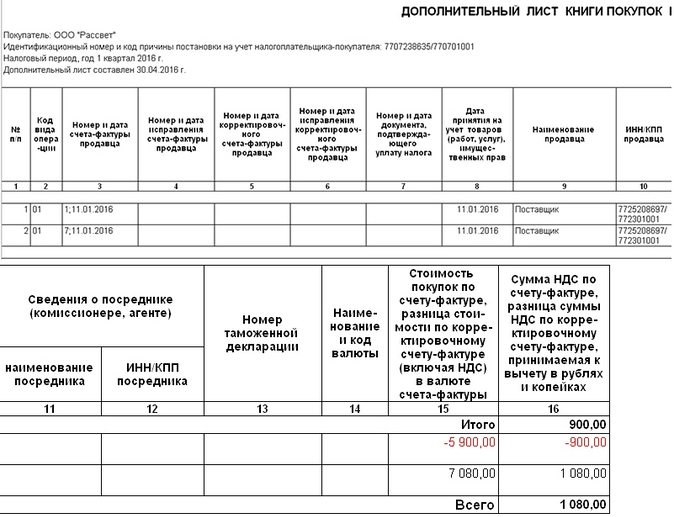

Рассмотрим дополнительный лист внутри книги покупок в 1С. В нём будут прописаны дата его составления, а также налоговый период в 1С. В разделе таблицы отражается конечная сумма НДС за период налогообложения.

Также в добавочном листе содержатся две следующие строки:

-

Неправильный номер счёта-фактуры и некорректная сумма услуги.

-

Правильный номер счёта-фактуры и корректная сумма услуги.

Ниже представлен этот дополнительный лист по книге покупок в 1С с исправлениями:

Обслуживаем программы 1С: получите персонального программиста для решения всех своих задач.

С 29 октября 2017 года вступает в силу Приказ Минфина России от 27.09.2017 № 148н, вносящий изменения в Инструкцию 157н. В ближайшее время будут внесены поправки в Инструкции по составлению отчетности № 191н и № 33н. Самые важные изменения касаются порядка исправления ошибок в бухгалтерской бюджетной отчетности. Нововведения надо будет применять уже при составлении отчета за 2017 год.

Организации гос. сектора, согласно Постановлению Правительства 27.06.2016 № 584, обязаны до 1 января 2020 года начать применять профстандарт бухгалтера и обучить сотрудников. Пройдите обучение на курсе проф.переподготовки в Школе бухгалтера. Программа курса соответствует профстандарту. Преподаватели — Опальская Александра и Опальский Александр.

Документарное оформление исправления ошибок

Исправление ошибок в учетных регистрах сопровождается оформлением Справки (ф. 0504833), содержащей информацию:

- по обоснованию внесения исправлений;

- наименование исправляемого регистра бухгалтерского учета;

- номер исправляемого регистра бухгалтерского учета;

- период, за который составлен регистр бухгалтерского учета.

Обязательные реквизиты Бухгалтерской справки (ф. 0504833), которая оформляется при исправлении ошибок, перечислены в абз. 6 п. 18 Инструкции 157н.

В соответствии с Приказом Минфина № 148н с 29.10.2017 в перечень обязательных реквизитов добавлен «период, в котором были выявлены ошибки».

Методы исправления ошибок, обнаруженных в регистрах бухгалтерского учета

В соответствии с положениями пункта 18 Инструкции № 157н ошибки в бюджетном учете можно классифицировать в зависимости от следующих обстоятельств:

- в какой период обнаружена ошибка;

- требуются ли изменения в регистрах бюджетного учета.

1. Если ошибка, выявлена в отчетном периоде до момента представления отчетности и не требует внесения изменения данных в регистрах бухгалтерского учета.

В этом случае ошибка выполняется путем зачеркивания тонкой чертой неправильных сумм и текста так, чтобы можно было прочитать зачеркнутое, и написания над зачеркнутым исправленного текста и суммы. Одновременно в регистре бухгалтерского учета, в котором производится исправление ошибки, на полях против соответствующей строки за подписью главного бухгалтера делается надпись «Исправлено».

2. Если ошибка, выявлена в отчетном периоде до момента представления отчетности, но требует внесения изменения данных в регистры бухгалтерского учета.

В этом случае приемлемы следующие методы исправления ошибок:

- методом «красное сторно»;

- методом дополнительной записи;

- методом «красное сторно» с дополнительной записью.

Исправление ошибки отражается последним днем отчетного периода.

3. Ошибка, обнаруженная за отчетный период, за который отчетность в установленном порядке уже представлена.

В этом случае так же применяются методы: «красное сторно», дополнительной записи, «красное сторно» с дополнительной записью.

Исправление ошибки отражается датой обнаружения ошибки.

Метод «красное сторно» при исправлении ошибок, выявленных в отчетном периоде

Метод «красное сторно» применяется для отмены ранее выполненной операции и заключается в выполнении бухгалтерской записи, полностью аналогичной отменяемой, с теми же счетами и аналитическими разрезами по дебету и кредиту, но с противоположным знаком.

Пример 1

В течении отчетного периода бухгалтер ошибочно начислил задолженность по услугам связи:

Дебет 1 401 20 221 Кредит 1 302 21 730 500 руб.

В конце отчетного периода необходимо выполнить сторно ошибочной операции, но сторнируемую сумму указать с противоположным знаком:

Дебет 1 401 20 221 Кредит 1 302 21 730 — 500 руб.

Важно! Исправление ошибки методом «обратной проводки» не допустимо:

Дебет 1 302 21 830 Кредит 1 401 20 221 — 500 руб.

Подобная запись при исправлении ошибки приведет к «задвоению» оборотов по счету 302 и искажению данных финансовой отчетности.

Исправление методом дополнительной записи при исправлении ошибок, выявленных в отчетном периоде

Исправление методом дополнительной записи выполняется в случае, когда ошибка заключается в том, что своевременно не была выполнена необходимая бухгалтерская запись. Например, когда обнаружен не учтенный первичный документ, относящийся к прошедшему периоду, операции за который уже отражены в учетных регистрах.

Важно! Дополнительная бухгалтерская запись выполняется последней датой отчетного периода.

Пример 2

В октябре 2017 года было выявлено, что бухгалтер не отразил задолженность по прочим услугам за апрель 2017 года контрагенту А на сумму 500 руб.

Исправления в учет необходимо внести 30 октября 2017 года дополнительной бухгалтерской записью на основании Справки (ф. 0504833):

— начислена задолженность по прочим услуга контрагенту А

Дебет 1 401 20 226 Кредит 1 302 26 730, Контрагент А 500 руб.

Исправление методом «красное сторно» с дополнительной записью при исправлении ошибок, выявленных в отчетном периоде

Исправление методом «красное сторно» с дополнительной записью используется когда ошибка заключается в неправильном указании кода счета, аналитических кодов, объекта учета. Для исправления сторнируется ранее выполненная неправильная запись, и следом выполняется правильная запись.

Пример 3

В октябре 2017 года выявлено, что в апреле 2017 года бухгалтер ошибочно начислили задолженность по прочим услугам не тому контрагенту:

Дебет 1 401 20 226 Кредит 1 302 26 730, Контрагент А 500 руб.

30 октября исправлена ошибочная запись методом «красное сторно»

Дебет 1 401 20 226 Кредит 1 302 26 730 Контрагент А -500 руб.

Сделана правильная дополнительная запись

Дебет 1 401 20 226 Кредит 1 302 26 730 Контрагент Б 500 руб.

Важно!

Исправление ошибки методом «внутренних оборотов по счету» недопустимо:

Дебет 1 302 26 830 Контрагент А Кредит 1 302 26 730 Контрагент Б 500 руб.

Подобная запись при исправлении ошибки приведет к необоснованному увеличению оборотов по счету 302 и искажению данных финансовой отчетности.

Исправление ошибок за предыдущие периоды

При исправлении ошибок, обнаруженных в регистрах бухгалтерского учета за прошлые периоды, следует принимать во внимание то, что счета учета доходов и расходов (401 40 и 401 20) уже были закрыты в корреспонденции со счетом учета финансовых результат прошлых отчетных периодов (401 30). Следовательно, в подобных ситуациях в исправительных проводках не может быть использован и счет 401 30, так как до завершения текущего финансового года финансовый результат по любым видам деятельности не определяется. В подобных случаях в качестве «промежуточного» счета, как правило, используется счет 401 10 «Прочие доходы».

Пример 4

В 2017 году выявлено, что в 2016 году была ошибочно начислена задолженность по услугам связи в сумме 500 руб.

Дебет 1 401 20 221 Кредит 1 302 21 730 500 руб.

Соответственно финансовый результат

В 2017 году при исправлении выявленной ошибки произведены следующие записи:

- исправлена ошибочно начисленная задолженность методом «красное сторно»

Дебет 1 401 20 221 Кредит 1 302 21 730 — 500 руб.

В конце 2017 года при проведении операций по закрытию балансовых счетов финансовый результат будет скорректирован.

Если ошибочная операция изменяет: стоимость имущества, величину дебиторской и кредиторской задолженности, движение денежных средств результаты деятельности, то корректировки следует отразить как в бухучете, так и в отчетности. Порядок внесения изменений в этом случае будет следующий:

- исправление ошибок одним из допустимых методов;

- подготовка Справки (ф. 0504833) с указанием исправительных проводок и периода к которому относятся исправления;

- подготовка уточненной отчетности с отражением информации об исправлениях в Пояснительной записке.

Изменения в порядке исправления ошибок прошлых отчетных периодов с 1 января 2018 года

Согласно планам Минфина в 2018 году будет введен новый федеральный стандарт «Учетная политика, оценочные значения и ошибки». В соответствии с этим стандартом нельзя будет учитывать при составлении отчетов 2018 года корректирующие проводки по ошибкам прошлых лет. Ожидается, что для исправления этих ошибок в План счетов введут специальный аналитический счет к счету 401 00 «Финансовый результат экономического субъекта». Причем на сумму исправлений ошибок прошлых лет надо будет изменить остатки на 1 января 2017 г. в отчетных формах за 2018 год. В проекте стандарта эта процедура называется ретроспективный пересчет. Несмотря на то, что данный документ находится в стадии проекта, планируется, что он будет применяться с 1 января 2018 года.